Nichts ist so wie es scheint – schon gar nicht an der Börse. In diesem Beitrag erläutern wir den Zusammenhang zwischen dem Wirtschaftswachstum eines Landes und der Rendite seines Aktienmarktes – der viele überraschen dürfte.

Die 300-Euro-Frage halten viele Kandidaten bei Günther Jauchs „Wer wird Millionär“ für einfach, scheitern dann aber an ihr. Die folgende Frage könnte so eine gemeine 300-Euro-Frage sein:

Wenn die Wirtschaft eines Landes stark wächst, entwickelt sich die Börse dieses Landes:

a) sehr gut

b) sehr schlecht

c) kann man nicht sagen

Klingt einfach, keinen Grund einen Joker zu ziehen. Oder? Nicht wenige würden auf a) tippen und dann bitter enttäuscht werden. Denn – nach einer quälenden Werbepause – würde Jauch sagen: „Die richtige Antwort ist – und liebe Zuschauer, hätten Sie es gewusst? – c), kann man nicht sagen.“ Im TV-Quizz wäre die Chance auf eine Million Euro nun vertan, und auch im wirklichen Leben verlieren Anleger wegen falscher Vorstellungen über die Funktionsweise der Kapitalmärkte viel Geld.

Die Fakten

Diese 300-Euro-Frage ist ein hervorragendes Beispiel dafür, wie sich an der Börse scheinbar einfache und logische Zusammenhänge auf den zweiten Blick ganz anders darstellen. Hier nun zu den Fakten:

Quelle: Die Zahlen wurden einer Studie von MSCI entnommen.

Hinweis: Die Zahlenangaben beziehen sich auf die Simulation einer früheren Wertentwicklung.

Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.

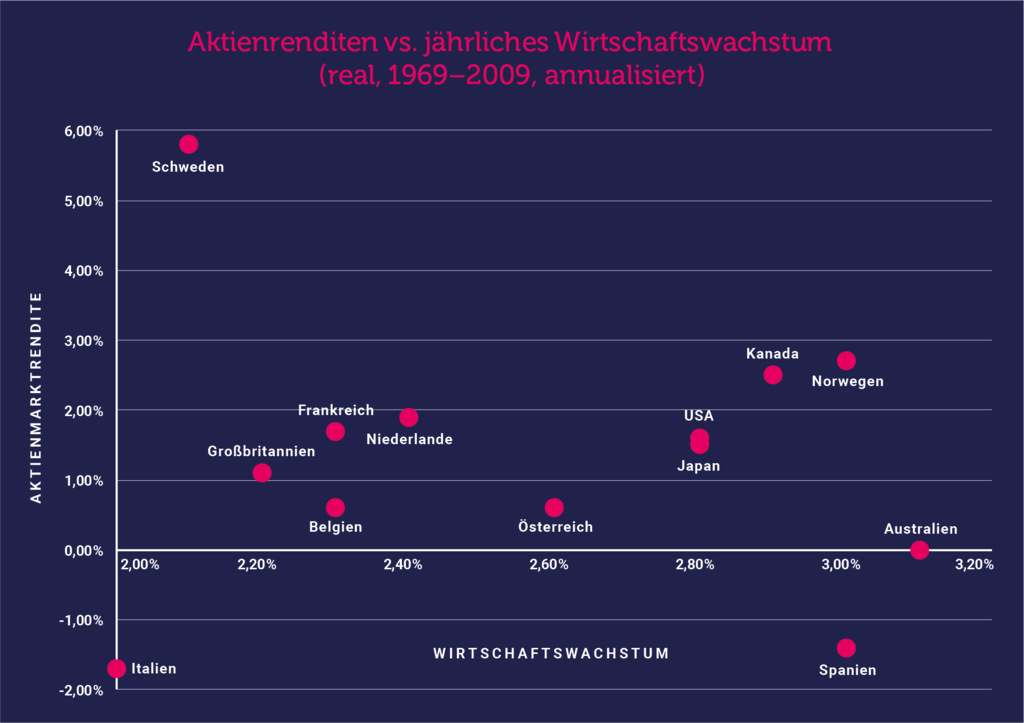

Die Grafik von MSCI zeigt auf der waagerechten Achse, wie stark Länder in den vergangenen 40 Jahren gewachsen sind und auf der senkrechten Achse wie gut sich ihr Aktienmarkt entwickelt hat. Für alle, die sich wundern, dass die Aktienrenditen für die meisten Länder so gering sind: Das liegt daran, dass die Renditen abzüglich der Inflationsrate dargestellt werden. Zudem enthält der Betrachtungszeitraum mit den 70er Jahren und der Finanzkrise in den Jahren 2008 und 2009 zwei sehr schlechte Börsenphasen. Doch um die generelle Höhe der Renditen geht es ja auch gar nicht: Für uns sind die Unterschiede zwischen den einzelnen Ländern relevant. Und die zeigen, dass höheres Wirtschaftswachstum – also eine Positionierung „weit rechts“ – eben nicht generell mit höheren Aktienrenditen – also einer Position „weit oben“ – einhergeht. Stattdessen sind die Länder in der Grafik verstreut. Insbesondere Schweden und Spanien widerlegen das gängige Klischee: Das skandinavische Königreich hatte sehr hohe Renditen trotz niedrigen Wachstums. Die iberische Halbinsel hingegen wies ein hohes Wachstum auf, dennoch waren die Rendite eine der schlechtesten.

Eine Schwalbe macht noch keinen Sommer und eine Studie belegt für sich genommen nichts abschließend. Doch wer sich auf die Suche nach Studien zum Zusammenhang zwischen Wirtschaftswachstum und Börsenentwicklung macht, der findet viele weitere Bestätigungen: Egal ob man kürzere Zeiträume untersucht oder Schwellenländer einbezieht, an der Aussage der Grafik ändert sich nichts (siehe die Quellenangaben am Ende des Artikels).

Der zweite Blick

Wie kann aber die so intuitiv und geradezu bestechend logische These vom Wirtschaftswachstum als Börsenmotor so eindeutig falsch sein? Dazu braucht es einen zweiten Blick auf die ökonomischen Zusammenhänge:

- Unternehmen – vor allem große, an der Börse notierte Unternehmen – sind zunehmend international tätig. Ihre Gewinne werden kaum noch im Heimatland erwirtschaftet. So verkauft zum Beispiel Porsche 90 Prozent seiner Autos im Ausland, was die wirtschaftliche Entwicklung des Landes von der seiner Unternehmen entkoppelt.

- Die börsennotierten Unternehmen machen nur einen kleinen Teil der Wirtschaftskraft eines Landes aus. Um einmal zwei Zahlen ins Verhältnis zu rücken: Das Bruttoinlandsprodukt in Deutschland liegt bei 3,4 Billionen Euro. Die 30 Dax-Unternehmen erzielen hingegen eine Wertschöpfung von „lediglich“ rund 200 Milliarden Euro – also weniger als sechs Prozent der gesamten Wirtschaftskraft. Viele große Unternehmen, wie zum Beispiel die Robert Bosch GmbH oder die Deutsche Bahn AG, sind zudem gar nicht an einer Börse notiert. Auch findet wirtschaftliche Aktivität überwiegend in kleinen Unternehmen statt, bei Handwerksbetrieben, Mittelständlern oder schnell wachsenden Start-ups. Dass etablierte, große Unternehmen von den Wandlungs- und Wachstumsprozessen einer Wirtschaft automatisch profitieren, ist keineswegs ausgemacht.

- Nächster Schritt in der Gedankenkette: Für den Börsenwert eines Unternehmens ist nicht der Umfang seiner wirtschaftlichen Aktivitäten relevant, sondern die Fähigkeit, Gewinne zu erzielen. Zum Beispiel mag die Deutsche Bank mit ihren 100.000 Mitarbeitern immer noch ökonomisch betrachtet ein Riese sein – an der Börse bekommt man die Aktie hingegen für die sprichwörtlichen Peanuts. Sogar der Dax-Neuling Wirecard ist mittlerweile wertvoller als die Deutsche Bank – obwohl er nur 5.000 Mitarbeiter beschäftigt.

- Und es geht weiter: Ausschlaggebend für die Rendite einer Aktie sind nicht die aktuellen Gewinne eines Unternehmens, sondern die zukünftigen. Und – Vorsicht – sogar das ist falsch: Genau gesagt, ist relevant, wie sehr die zukünftigen Gewinne höher oder niedriger ausfallen werden als derzeit von den Marktteilnehmern erwartet wird. Mit anderen Worten: Entwicklungen, die sich von Börsenprofis voraussehen lassen, sind bereits im heutigen Kurs einer Aktie berücksichtigt, und nur das Abweichen von dieser Entwicklung sorgt für Kursausschläge. Dies gilt für einzelne Unternehmen, aber auch für ganze Aktienmärkte: Japan zum Beispiel ist nach wie vor eines der reichsten Länder der Erde. Die Börse fiel aber in den 90er Jahren ins Bodenlose, weil das Land den hochgesteckten Erwartungen nicht gerecht werden konnte. Umgekehrt boomte in Russland trotz mauer Konjunktur in den vergangenen Jahren der Aktienmarkt. Warum? Es kam doch nicht so schlimm, wie zunächst befürchtet wurde.

- Letzter Punkt: Interessanterweise muss nicht einmal die wirtschaftliche Entwicklung eines Unternehmens eng mit der Rendite der eigenen Aktie zusammenhängen. Das liegt daran, dass ein Unternehmen nicht nur mit Hilfe selbst erwirtschafteter Gewinne wachsen kann, sondern auch durch Übernahmen oder durch die Aufnahme neuen Kapitals. Ein Beispiel: Die Commerzbank gehört aktuell zu den 40 wertvollsten börsennotierten Unternehmen in Deutschland. So schlecht kann es also für die Aktionäre in den vergangenen Jahren nicht gelaufen sein? Weit gefehlt. Die Aktie hat seit der Finanzkrise satte 97 Prozent an Wert verloren – was man dem Börsenwert allerdings nicht ansieht, weil Investoren (sprich: der Staat) über die Ausgabe neuer Aktien „frisches Geld“ nachgeschossen haben. Umgekehrt kann die Rendite für Aktionäre hoch sein, ohne dass der Börsenkurs eines Unternehmens steigt: Dies ist immer dann der Fall, wenn das Unternehmen hohe Dividenden an seine Aktionäre ausschüttet.

Fazit

Manchmal kann die Börse auf den zweiten Blick also ganz schön kompliziert sein. Das Schöne daran: Am Ende ist es dann doch wieder ganz einfach: Das große Geld liegt nicht auf der Straße. Und Versprechen, mit der simplen Selektion irgendwelcher Wachstums-Länder dieses große Geld zu verdienen, sind leere Versprechen (Zumindest für den Kunden. Ob Produktanbieter mit solchen Produkten gut verdienen, ist eine andere Frage). Seien Sie also bitte gewarnt, sollte sich das nächste Mal ein vermeintlicher Tigerstaat als Bettvorleger entpuppen.

Quellen

Die präsentierte Grafik wurde mit Daten aus einer Studie von MSCI erstellt.

Studien zum fehlenden Zusammenhang zwischen Wirtschaftswachstum und Aktienrenditen finden Sie zudem hier, hier, hier, und hier.

.svg)

.svg)

.svg)