- Kosten verschlingen großen Teil des Ertrags

- Produkte sind zu kompliziert und zu teuer

- Falsche Anlage liefert unterdurchschnittliche Renditen

Sie ist zu kompliziert, zu teuer und die Gelder werden falsch angelegt. Die Beitragszahlungen sind zu gering und die vereinnahmten Renditen bleiben weit hinter dem zurück, was die internationalen Finanzmärkte Anlegern zu bieten haben. „Die angebotenen Produkte leisten keinen wirklichen Beitrag zur Lösung des Altersvorsorgeproblems. Letztlich landen die Marktrenditen in den Taschen der Versicherungs- und Finanzwirtschaft“, sagt Prof. Stefan May, Leiter Vermögensverwaltung der quirin bank AG.

Der Versuch, die private Altersvorsorge durch staatliche Subventionen zu stärken, ist gescheitert. Dies gilt besonders für die Riester-Rente. Trotz der Vielzahl abgeschlossener Verträge spielt sie keine nennenswerte Rolle dabei, das Altersvorsorgeproblem zu lösen. Hierzu sind die geleisteten Beiträge sowie die erzielten Renditen einfach zu gering. „Das ganze Elend wird an drei Problemen deutlich: Die private Altersvorsorge ist zu kompliziert, zu teuer und die Kundengelder werden auch noch falsch angelegt“, analysiert Kapitalmarktforscher Stefan May das Dilemma. Die Riester-Rente ist hierfür ein eklatantes Beispiel: Selbst Experten haben den Überblick über die Vielfalt und Details der Durchführungsvarianten verloren. „Es ist geradezu abenteuerlich, zu glauben, man könne mit solch monströs-komplizierten Angeboten breite Bevölkerungskreise – insbesondere junge Menschen – dazu bewegen, ausreichend für das Alter vorzusorgen“, so May in Berlin.

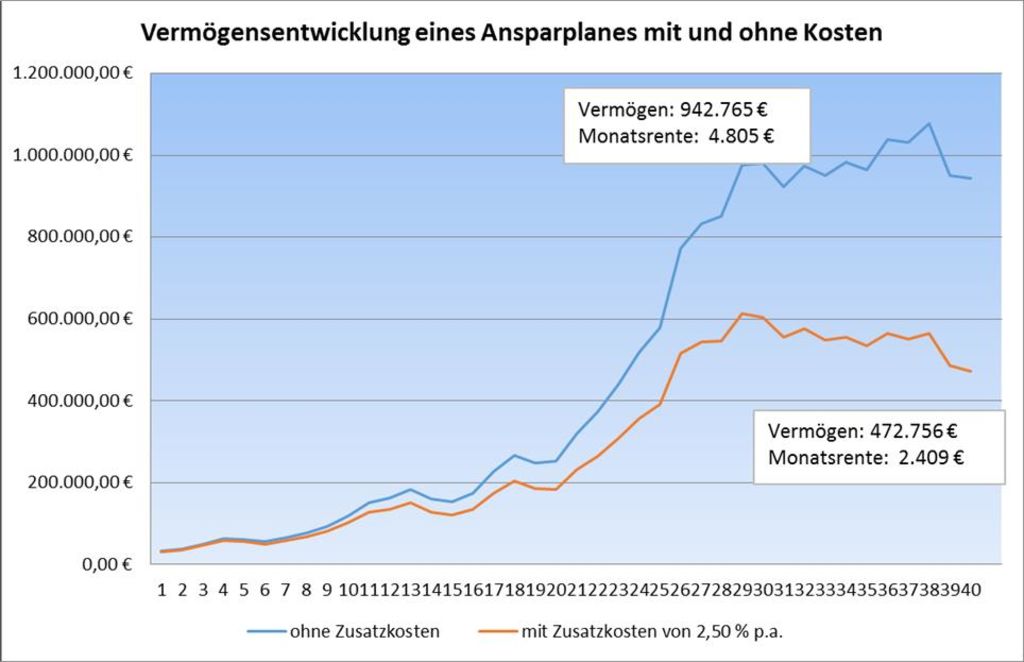

Erschwerend komme der Kostenfaktor hinzu. Weil deutsche Anleger geradezu besessen seien von allem, was Sicherheit verspricht, habe die Versicherungswirtschaft das Thema Altersvorsorge zu ihrer Angelegenheit erklären können. „Die Kosten dieser Aneignung sind enorm“, sagt Professor May. Konservative Schätzungen gehen von 1,5 bis 2,5 % versicherungsbedingter Zusatzkosten pro Jahr aus. „Dazu kommen die Kosten des Portfoliomanagements. Nahezu alle privaten Vorsorgetöpfe sind entweder bei Versicherungen oder in sogenannten „aktiv“ gemanagten Investmentfonds angelegt. Genau diese sind aber mit die teuersten. Kostensätze von 1,5 % bis 2 % pro Jahr sind durchaus nicht ungewöhnlich. Anlegern gehen dadurch Jahr für Jahr Beträge in Milliardenhöhe für die Altersvorsorge verloren“, so May.

Selbst wenn Sparer sich zu riskanteren und damit auch renditeträchtigeren Anlageformen wie Aktien durchringen, bleiben die effektiv erzielten Wertzuwächse schon allein wegen der Kosten weit hinter dem zurück, was die internationalen Finanzmärkte Anlegern eigentlich bieten (vgl. Grafik). Ursache hierfür seien u.a. teure Publikumsfonds, die Anlegern in aller Regel angeboten würden. Herbe Enttäuschungen sind daher vorprogrammiert, ist sich May sicher.

Dieser Effekt wird durch ungeeignete Anlagestrategien noch verstärkt. Die meisten Fonds werden dem übergeordneten Ziel nicht gerecht, ein auskömmliches Alterseinkommen zu sichern. „Alle drei Faktoren – Komplexität, Kosten und nicht funktionierende Anlagen – sabotieren die Bemühungen breiter Bevölkerungskreise, eine angemessene Altersversorgung sicherzustellen“, fasst Anlageexperte May das alarmierende Ergebnis zusammen.

.svg)

.svg)

.svg)