Was ist die TER?

Die Total Expense Ratio (Gesamtkostenquote) ist eine Kennzahl, die die Kosten angeben soll, die jährlich bei der Verwaltung eines aktiv gemanagten Investmentfonds oder eines ETFs (Exchange Traded Funds) anfallen. Sie ist demnach eine Kennzahl, die anzeigt, wie effizient ein Fonds verwaltet wird. Niedrige Kosten sind gerade bei langfristigen Investitionen oder Sparplänen wichtig, weil sich selbst kleine Kostenunterschiede durch den Zinseszinseffekt über die Jahre deutlich auswirken.

Investmentgesellschaften sind in Deutschland gesetzlich dazu verpflichtet, die TER (in Prozent) anzugeben. Wer in Deutschland einen aktiven Fonds oder ETF vertreibt, muss diese Kennzahl also ermitteln und bekanntgeben. Sie soll zwecks besserer Vergleichbarkeit standardisiert berechnet werden. Der Bundesverband der Investmentgesellschaften (BVI) empfiehlt in einer Richtlinie, welche Kosten für in Deutschland vertriebene Fonds in der TER enthalten sein sollten.

Von Land zu Land kann sich die Berechnungsweise jedoch unterscheiden. Wenn Anlegerinnen und Anleger die Kosten unterschiedlicher Fonds miteinander vergleichen wollen, ist es dementsprechend sinnvoll, Zahlen aus Unterlagen zu nutzen, die für dasselbe Land veröffentlicht wurden.

Wie wird die Gesamtkostenquote berechnet?

Die TER zu berechnen, ist recht unkompliziert, wenn alle relevanten Kosten feststehen. Sie ergibt sich aus den Fondskosten geteilt durch das aktuelle Fondsvermögen.

Wenn also ein Fonds beispielsweise relevante laufende Kosten in Höhe von fünf Millionen Euro jährlich aufweist und ein aktuelles Gesamtvolumen von 800 Millionen Euro verzeichnet, lautet die Rechnung:

TER: 5.000.000 Euro / 800.000.000 Euro = 0,00625.

Um den Prozentwert zu erhalten, wird dieser Wert mit 100 multipliziert = 0,625 %.

Mit der TER ist es zudem möglich, in etwa einzuschätzen, wie hoch die absoluten Kosten sind, die z. B. ein bestimmter ETF verursacht. Wer beispielsweise Anteile im Gegenwert von 1.000 Euro an einem ETF mit der erwähnten TER hält, muss in etwa 6,25 Euro jährliche Kosten einkalkulieren (1.000 x 0,00625).

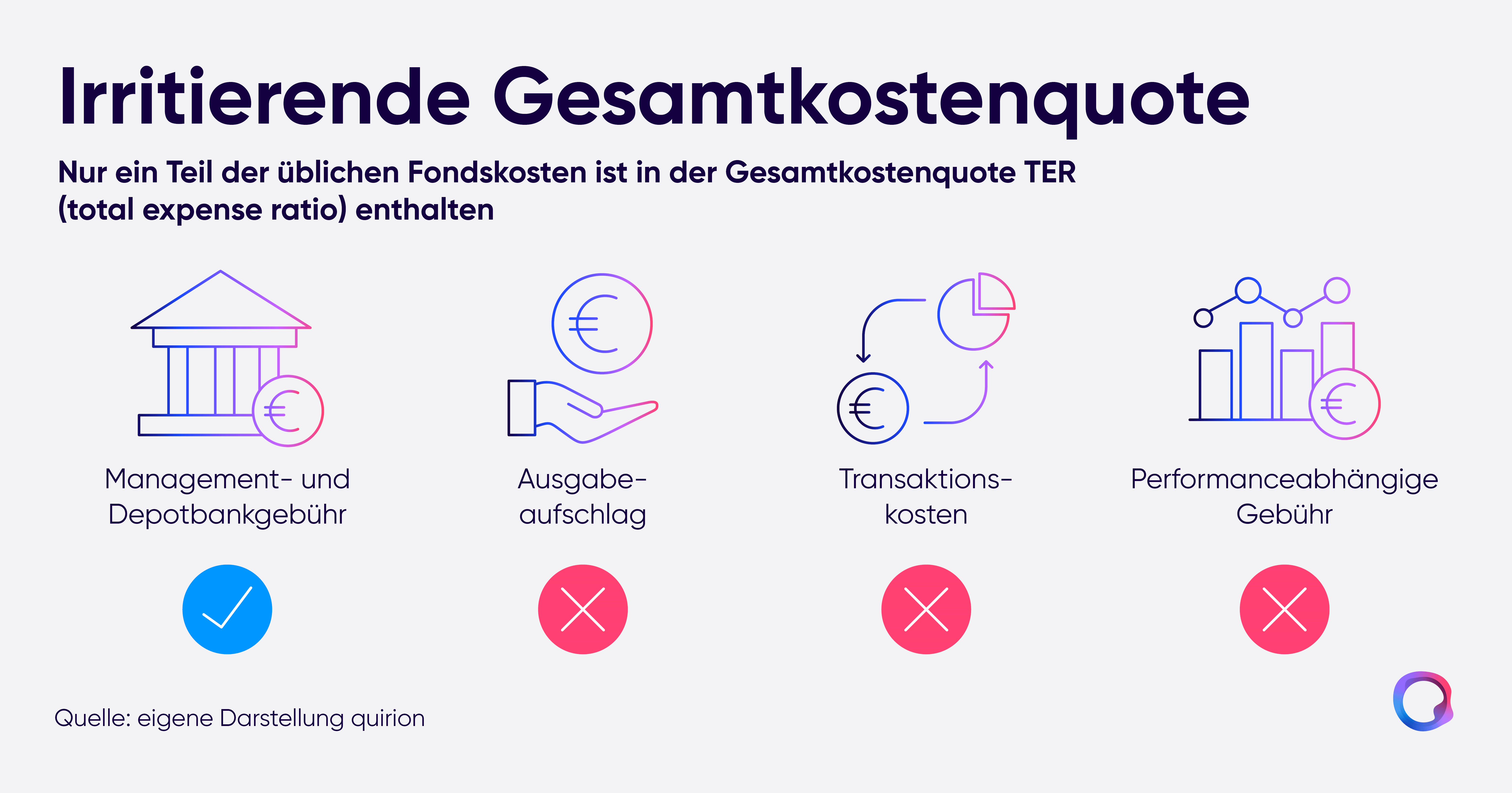

Welche Kosten sind in der TER enthalten?

Die Gesamtkostenquote schließt die folgenden, jährlich anfallenden Kosten ein:

- Verwaltungskosten: Gebühren für das Management des aktiven Fonds/ETFs

- Depotbankgebühren

- sonstige Vertriebs- und Betriebskosten (z. B. Honorare für Wirtschaftsprüfer für das Erstellen eines testierten Rechenschaftsberichts oder Werbekosten)

- bei ETFs: Lizenzgebühren für den nachgebildeten Index

Wer in einen aktiven Fonds oder einen ETF investiert, muss also mit diversen laufenden Kosten kalkulieren. So lässt die Fondsgesellschaft z. B. Wertpapiere bei einer separaten Depotbank lagern. Außerdem ist sie dazu verpflichtet, einen testierten jährlichen Rechenschaftsbericht zu erstellen. Hierfür muss die Fondsgesellschaft eine Wirtschaftsprüfung veranlassen.

Die Höhe dieser Kosten sind für die meisten Fonds sehr ähnlich. Es können sich jedoch recht deutliche Unterschiede bei den Kosten für die Verwaltung und auch bei den Kosten für Werbung ergeben. Grundsätzlich haben hier Fonds mit einem hohen Volumen einen Vorteil. Durch das hohe Fondsvolumen sind die Ausgaben im Verhältnis gesehen geringer als bei einem kleinen Fondsvolumen. Zudem sind die Verwaltungsgebühren bei ETFs grundsätzlich erheblich günstiger als bei aktiv gemanagten Fonds, die oft hohe Kosten für ihren aufwändigen prognosebasierten Anlageprozess verzeichnen (Kosten für das Management-Team, technische und räumliche Ausstattung etc.).

Welche Kosten sind nicht in der TER enthalten?

In der TER sind einige Kosten nicht enthalten. Darunter fallen Posten wie:

- Transaktionskosten, die beim Kauf und Verkauf von Wertpapieren entstehen

- performanceabhängige Gebühr bei aktiven Fonds

- Swap-Gebühren bei ETFs

- Ausgabeaufschlag bei aktiven Fonds – dieser fällt zwar nicht jährlich an, sondern nur einmalig beim Kauf, kann die Wertentwicklung des Fonds aber gerade in den ersten Jahren nach Kauf erheblich belasten

Diese Zusatzkosten können einen gewichtigen Ausgabeblock darstellen. Dementsprechend ist der Begriff „Total Expense Ratio“ bzw. Gesamtkostenquote irreführend, denn es sind eben nicht alle Kosten enthalten. Es ist keine Seltenheit, dass ein vermeintlich kostengünstiger Fonds mit einer entsprechend niedrigeren TER im Endeffekt bei der Wertentwicklung schlechter abschneidet als ein Fonds mit einer höheren Gesamtkostenquote. Vor allem die Transaktionskosten, die durch An- und Verkäufe von z. B. Aktien oder Anleihen entstehen, können die tatsächlichen Kosten aufblähen, vor allem im Bereich der aktiv gemanagten Fonds.

Kostensenkend können dagegen Einnahmen durch vom Fonds verliehene Wertpapiere wirken. Sollten entsprechende Einnahmen anfallen, sind diese allerdings in der TER auch nicht berücksichtigt.

Warum ist die TER, die nicht alle Kosten abdeckt, überhaupt sinnvoll?

Die TER können Anlegerinnen und Anleger durchaus nutzen, um einen ersten Einblick in die Kostenstruktur eines Fonds zu erhalten. Sie ist zwar nur begrenzt aussagekräftig, ist jedoch trotzdem dazu geeignet, in einem ersten Schritt sehr teure Fondsprodukte zu identifizieren. Wer die tatsächlichen Gesamtkosten einschätzen möchte, muss jedoch weitere Ausgabenposten berücksichtigen.

Anlegerinnen und Anleger sollten sich zum Beispiel darüber im Klaren sein, dass vor allem die Transaktionskosten bei aktiv gemanagten Fonds relativ hoch sein können. Nicht selten belaufen sie sich auf 0,5 bis 1,0 % p. a. Bei ETFs bewegen sich die Transaktionskosten in aller Regel im unteren Bereich der zweiten Nachkommastelle.

{{cta-2-component}}

Welche Alternativen zur Total Expense Ratio (kurz: TER) gibt es?

Es gibt drei – allerdings wenig bekannte und kaum publizierte – Kennzahlen, die in Sachen Kostenausweis als exakter als die Gesamtkostenquote gelten:

- Real Total Expense Ratio (realTER): Sie umfasst zusätzlich zur TER auch Transaktionskosten und performanceabhängige Gebühren, sowie alle weiteren Kosten auf Fondsebene. Da sie nicht gesetzlich publizierungspflichtig ist, müssen sich Anlegerinnen und Anleger diese Kennzahl im Prinzip mühsam selbst errechnen.

- Total Cost of Ownership (TCO): Diese Kennziffer umfasst zusätzlich zur realTER auch die individuellen Kosten, die auf Seiten von Anlegerinnen und Anlegern anfallen. Dazu können Kosten für den Fondsbesitz zählen, also beispielsweise für die Verwahrung der Wertpapiere bei der depotführenden Bank – oder auch Kosten, die für eine Börsenorder anfallen. Da solche Kosten allerdings individuell stark differieren können ist eine Vergleichbarkeit kaum gegeben.

- Renditedifferenz (Tracking-Differenz) bei ETFs: Hierbei handelt es sich um die Abweichung der Wertentwicklung eines ETFs im Vergleich zur entsprechenden Indexentwicklung. Diese Betrachtung ist sehr zielführend, weil sie quasi automatisch alle Kostenbestandteile aber auch Einnahmekomponenten (z. B. durch Wertpapierleihe) berücksichtigt. Dabei werden Schwächen in der Indexabbildung und dementsprechend hohe Kosten aufdeckt. Je geringer der (Performance-)Abstand eines ETFs von seinem maßgeblichen Index ist, desto besser und kostengünstiger wird der ETF gemanagt.

Bei quirion fließen Betrachtungen der Renditedifferenz in den ETF-Auswahlprozess ein.

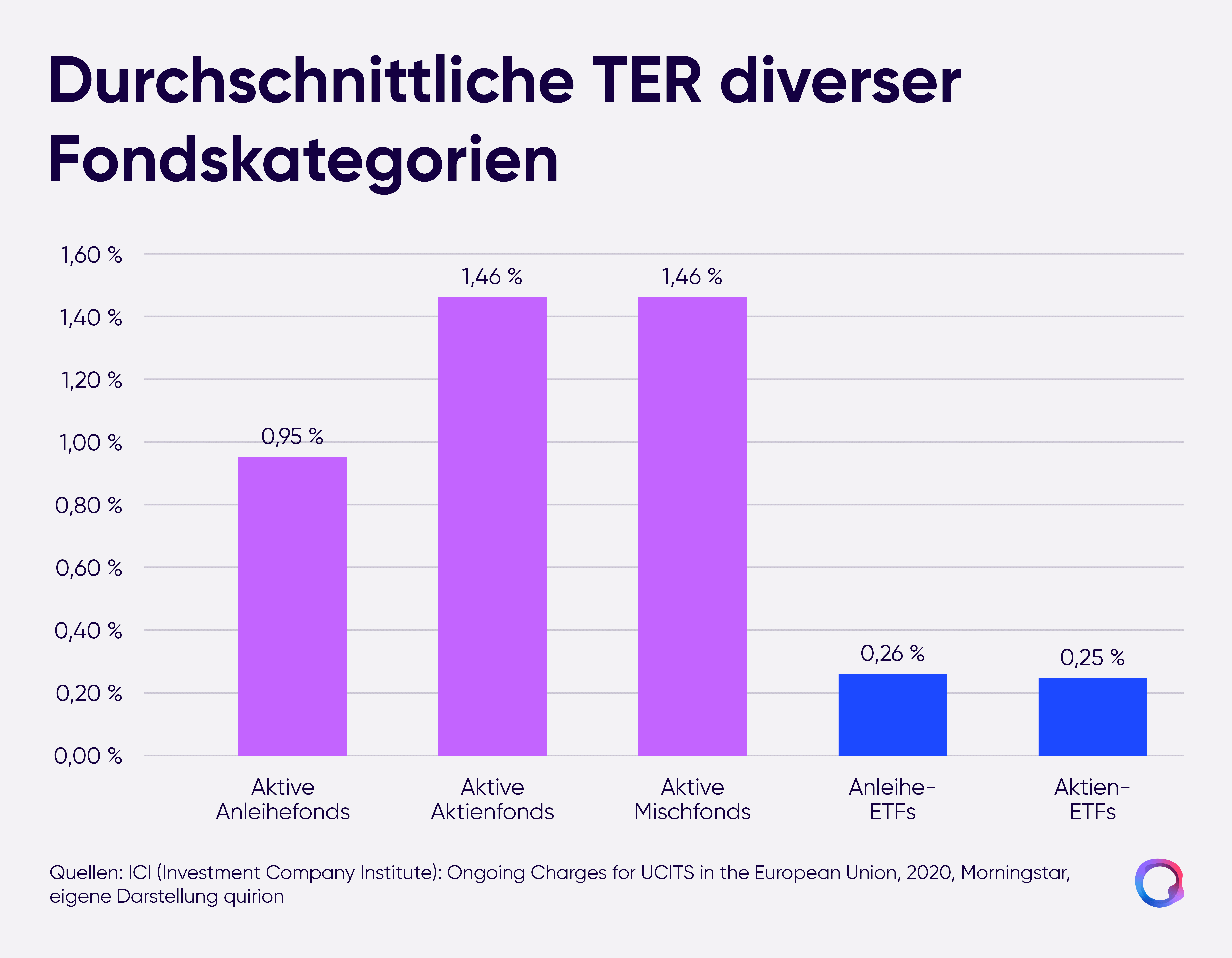

Wie hoch ist die TER üblicherweise?

Wie hoch die TER ist, hängt u. a. von der Art des Fonds und vom Vertriebsland ab. Grundsätzlich sind aktiv gemanagte Fonds im Durchschnitt deutlich teurer als ETFs. Hierzulande bewegen sich aktive Fonds – je nach Fondsschwerpunkt – üblicherweise in einer Spanne von 0,8 bis 2,5 % p. a., wobei Anleihefonds in der Regel günstiger sind als Aktienfonds. Bei ETFs bewegt sich die TER üblicherweise in einer Spanne von 0,05 % bis 0,8 % p. a. Bei ETFs spielt bei den Kosten auch die Art der Indexabbildung (Replikationsmethode) eine Rolle. Physisch replizierende ETFs sind meist etwas teurer als synthetisch replizierende ETFs (Swap-ETFs).

Wie kann ich die tatsächlichen Gesamtkosten eines Fonds herausfinden?

Die vollumfänglichen Gesamtkosten eines Fonds herauszufinden ist leider oft aufwändig, vor allem wenn verschiedene Fonds miteinander verglichen werden sollen. Während die TER noch gut ersichtlich auf den üblichen Fondsportraits der Investmentgesellschaften zu finden ist, sind weitere Kostenfaktoren oft nur in anderen Fondspublikationen zu finden.

Auch die für ETFs aussagekräftige Renditedifferenz zwischen ETF-Performance und Indexentwicklung ist noch zu wenig verbreitet. Im ETF-Bereich können Robo-Advisor, wie quirion, Abhilfe schaffen, indem die bei der Produktauswahl eine umfassende Kostenbetrachtung durchführen, was den Anlegerinnen und Anlegern zugutekommt – nicht nur finanziell, sondern auch in puncto Zeitersparnis.

{{konzept-component}}

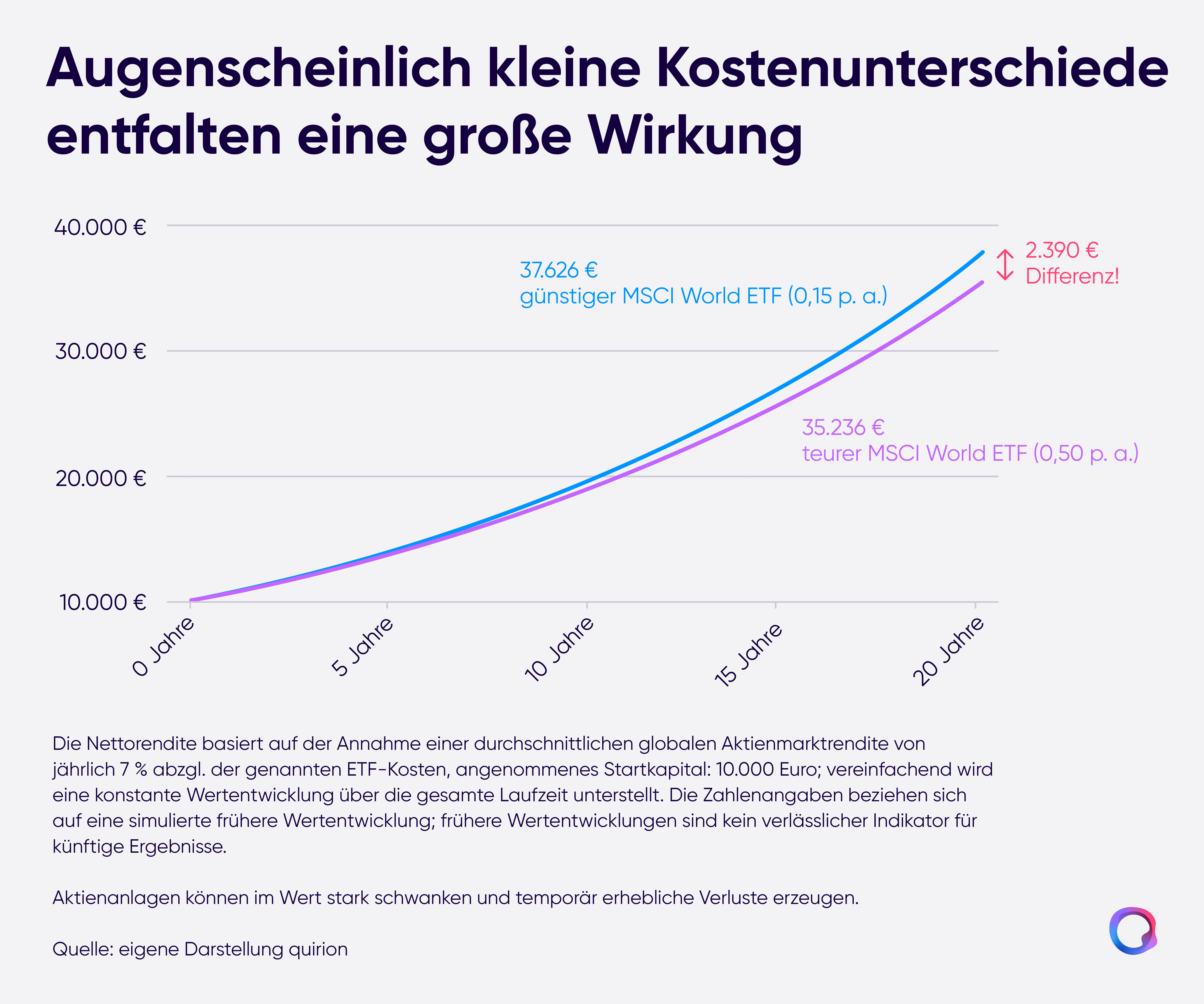

Warum sind die Kosten eines aktiven Fonds oder ETFs überhaupt so wichtig? Es handelt sich hierbei doch häufig nur um Abweichungen im Bereich der Nachkommastellen.

Wer sich beispielsweise verschiedene ETFs, die auf dem bekannten MSCI World Index basieren, näher ansieht, wird feststellen, dass die Kostenunterschiede zwischen den unterschiedlichen ETF-Anbietern auf den ersten Blick relativ klein erscheinen. Doch auch solche Kostendifferenzen sind bei einem längeren Zeitraum durchaus relevant, wie die nachfolgende Grafik beispielhaft zeigt. Sie unterstellt eine jährliche Rendite von 7 % vor Kosten.

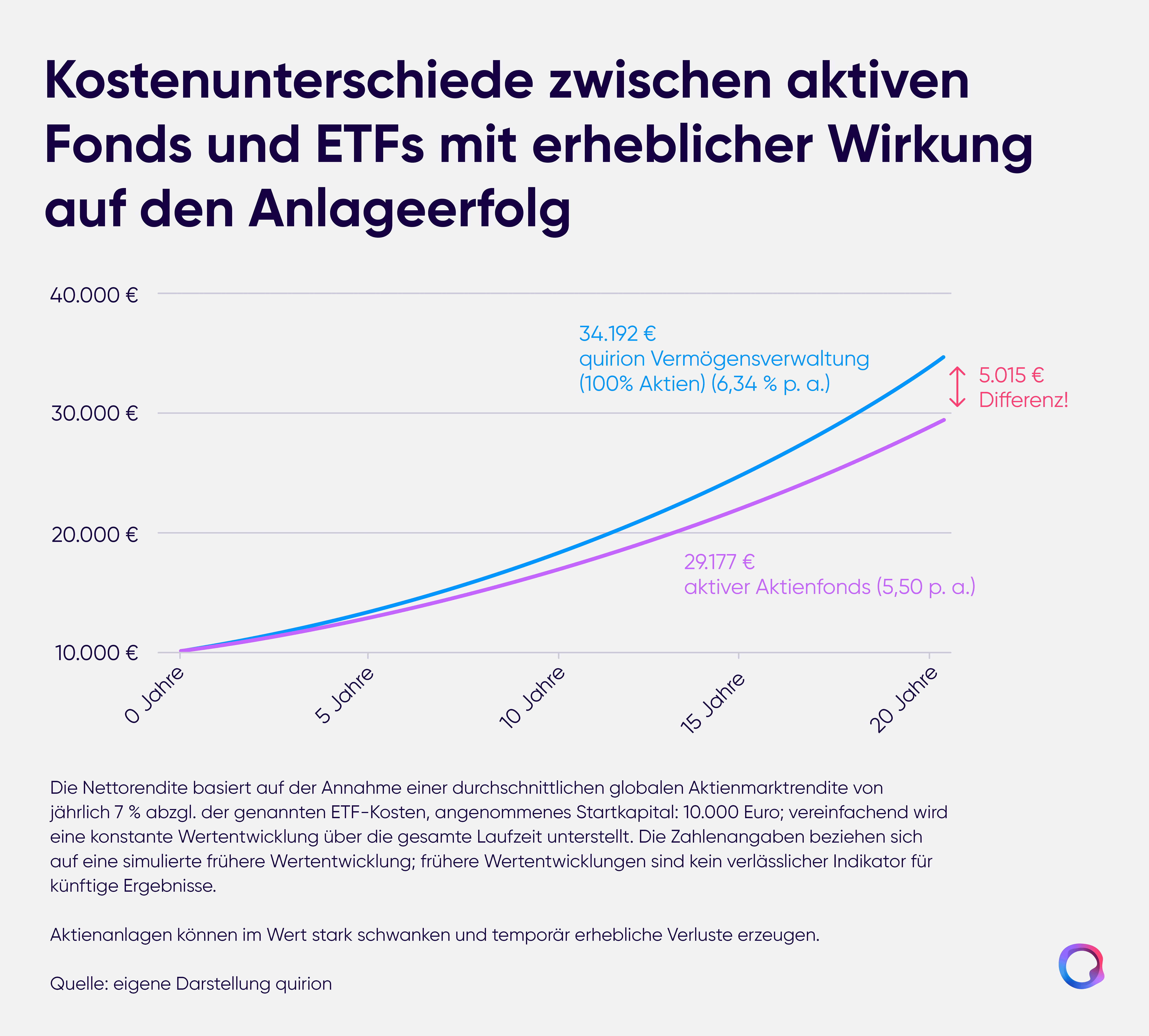

Die Kostendiskrepanzen zwischen ETFs und vergleichbaren, aktiv gemanagten Fonds sind in aller Regel deutlich größer als diejenigen zwischen vergleichbaren ETFs. Deshalb ergeben sich – bei einer unterstellten Aktienmarktrendite von 7 % p. a. für beide Fondsarten – nach Kosten noch größere Diskrepanzen als bei einem reinen ETF-Vergleich.

In der nachfolgenden Grafik wird der Anlageerfolg einer 10.000-Euro-Anlage für zwei verschiedene Investitionen simuliert.

- Investition in einen aktiv gemanagten Aktienfonds, mit kalkulierten Kosten von 1,5 % p. a. (Orientierung an der durchschnittlichen TER in Deutschland vertriebener Aktienfonds gem. ICI (Investment Company Institute): Ongoing Charges for UCITS in the European Union, 2020; Morningstar)

- Investition in ein breit gestreutes ETF-Portfolio mit kalkulierten Kosten von 0,66 % p. a. (Orientierung an der TER des 100-%-Aktienportfolios von quirion = 0,18 % p. a. zzgl. quirion-Vermögensverwaltungsgebühr im digitalen Servicepaket = 0,48 % p. a.)

Eine erhebliche Diskrepanz beim Anlageerfolg ergibt sich in diesem Beispiel sogar unter Einschluss der Vermögensverwaltungsgebühr von quirion, für die Anlegerinnen und Anleger verschiedene Gegenleistungen erhalten, die bei einem Kauf von aktiven Fonds auf eigene Faust nicht zum Tragen kommen: ein nach wissenschaftlichen Erkenntnissen zusammengestelltes Portfolio, eine professionelle ETF-Auswahl, laufendes Rebalancing.

.avif)

.svg)

.avif)

.avif)

.svg)

.svg)