Definition: Was sind ETFs und wie funktionieren sie?

ETFs ist die Abkürzung für Exchange Traded Funds, also börsengehandelter Fonds. Anlegerinnen und Anleger können ETFs also an der Börse handeln und müssen sie nicht bei der Fondsgesellschaft erwerben.

ETFs stellen im Gegensatz zu vielen anderen Investmentfonds kein aktives Investment dar. Sie versuchen also nicht, besser abzuschneiden als der betreffende Markt, sondern zielen darauf ab, die Wertänderungen eines Index so gut wie möglich nachzubilden. Diese Art der Geldanlage wird auch als passives Investieren bezeichnet. Der ETF-Emittent achtet vor allem darauf, dass die Gewichtung des Fonds möglichst genau der Indexentwicklung entspricht und passt die ETF-Zusammensetzung analog zu Indexveränderungen an.

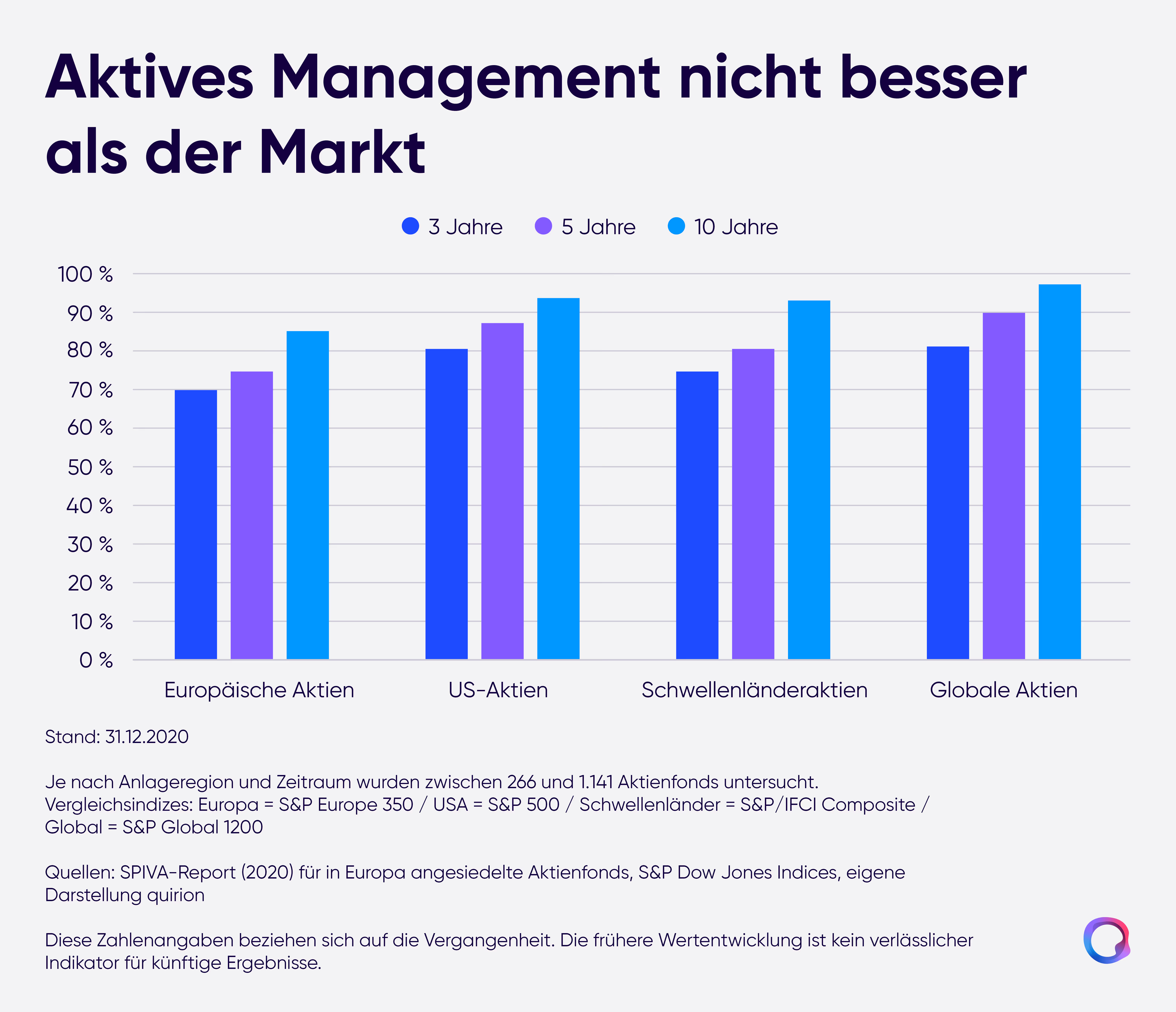

Diese Anlagestrategie hat den Vorteil, dass sie weniger Mitarbeiterinnen und Mitarbeiter benötigt, weil die Entscheidung über Investments streng der Gewichtung des Index folgt. Dadurch ist ein ETF deutlich kostengünstiger als aktiv gemanagte Fonds, die ihr Ziel, besser abzuschneiden als ein vergleichbarer Index auf Dauer verfehlen.

Hintergrund: Mit „Stockpicking“, also dem gezielten Investment in Einzeltitel, die vermeintlich überdurchschnittliche Anlageergebnisse erzielen, lassen sich keine systematischen Erfolge erzielen. Gleiches gilt für den Versuch, möglichst optimale Ein- und Ausstiegszeitpunkte abzupassen (Markt-Timing). Niemandem gelingen dauerhaft treffsichere Prognosen.

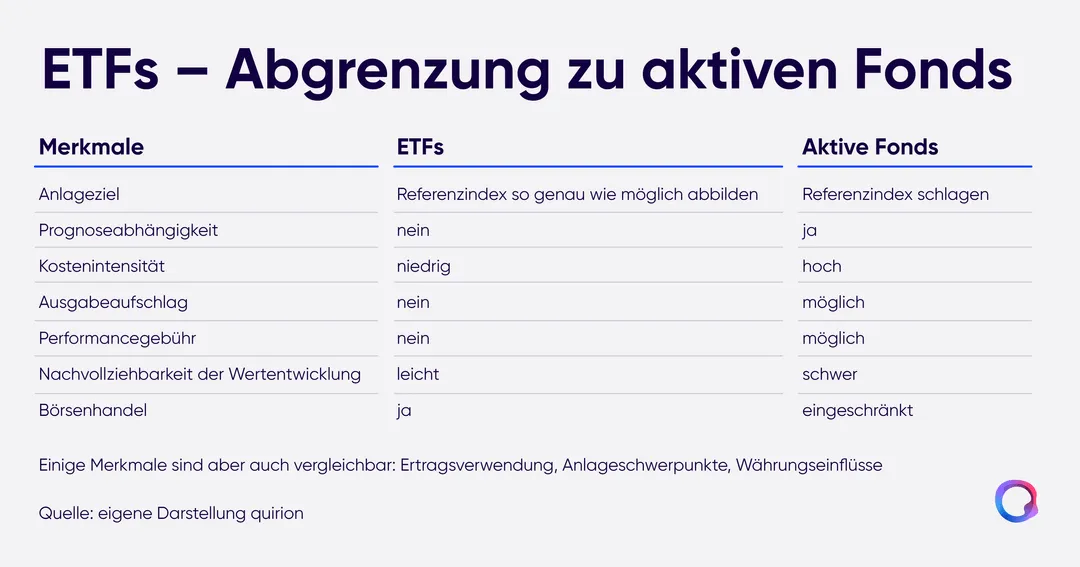

ETFs – Abgrenzung zu aktiven Fonds

Aktives Management nicht besser als der Markt

{{cta-component}}

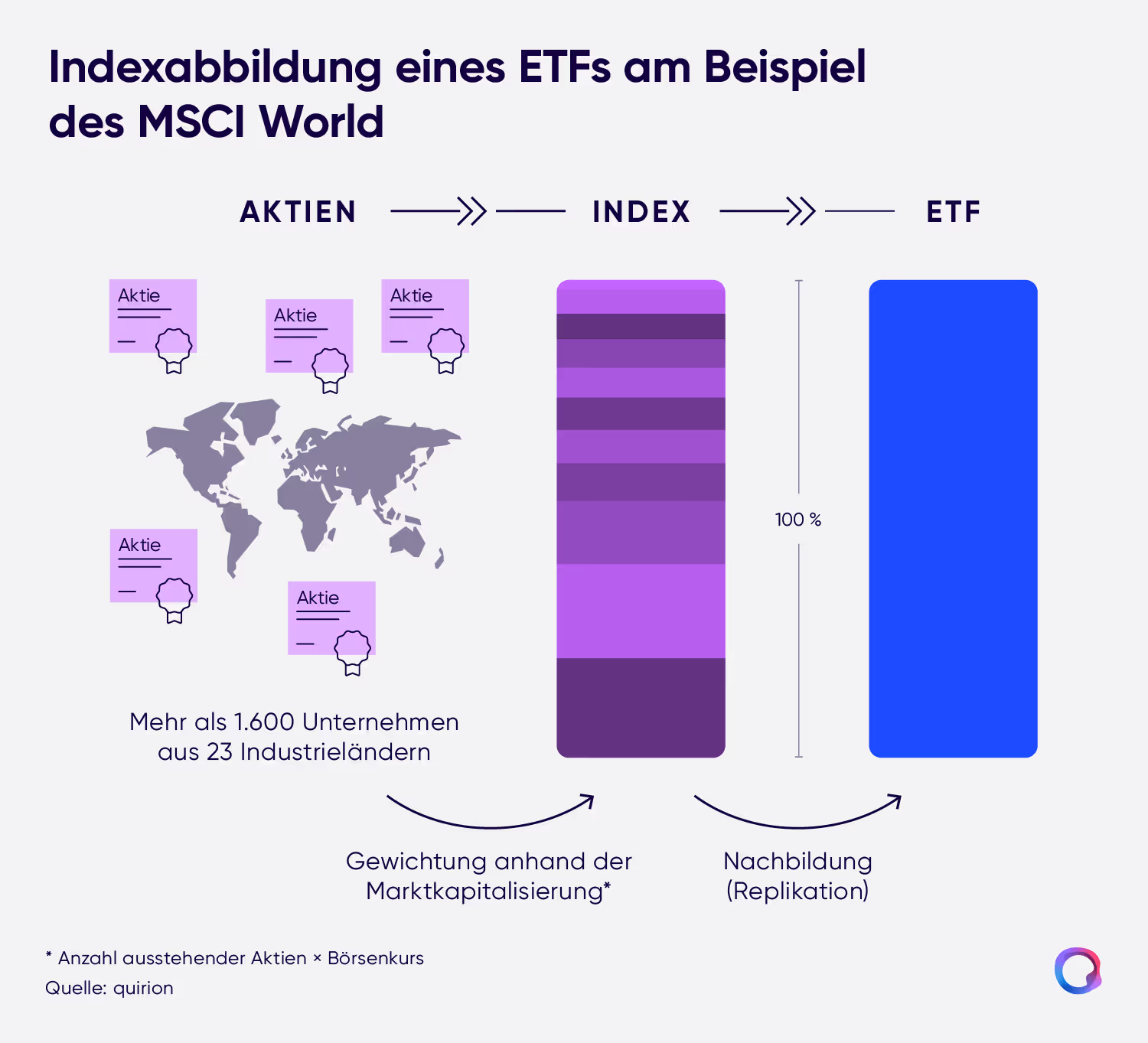

ETF: Einfach erklärt am Beispiel MSCI World

Der MSCI World ist ein internationaler Aktienindex, der derzeit aus rund 1.500 Einzeltiteln besteht. Wer auch nur eine einzige Aktie jedes im MSCI World enthaltenen Unternehmens kaufen würde, um ihn abzubilden, müsste einen höheren sechsstelligen Eurobetrag investieren.

Ein weiteres Problem: Auf diese Weise wird keine sinnvolle Gewichtung erreicht, die die finanzielle Schlagkraft der Unternehmen abbildet. In das Unternehmen Chipotle Mexican Grill wird z. B. auf diese Weise rund 1.500 Euro investiert – so viel kostet eine Aktie (Stand Ende März 2023) – und somit rund sechsmal so viel Geld wie in die Aktie von Microsoft, die rund 250 Euro kostet (ebenfalls Stand März 2023). Chipotle ist allerdings an der Börse nicht sechsmal so viel wert wie Microsoft, sondern nur ein Bruchteil. Die reine Betrachtung des Aktienkurses führt hier in die Irre. Der echte Marktwert wird mit Hilfe der sogenannten Marktkapitalisierung gemessen. Sie wird durch die Multiplikation des Aktienkurses mit der Anzahl umlaufenden Aktien ermittelt. Im Fall von Chipotle beträgt die Marktkapitalisierung rund 42 Milliarden Euro. Die von Microsoft hingegen 1,9 Billionen Euro. Die entsprechenden Gewichte im MSCI World Index betragen rund 0,1 bzw. rund 3,8 % (alles Stand Ende März 2023).

Ein Depot mit einer dem Index entsprechenden selbst aufzubauen ist schier unmöglich. Allein der finanzielle Aufwand übersteigt die Möglichkeiten der meisten Anlegerinnen und Anleger – dazu kämen noch unverhältnismäßig hohe Odergebühren. Die Verwaltungskosten würden noch stärker dadurch ansteigen, dass das Depot regelmäßig angepasst werden muss weil sich die Gewichtung durch Marktbewegungen immer wieder ändert.

Wer hingegen einen MSCI World ETF kauft – ob als einzelner Kauf oder im Rahmen eines regelmäßigen Sparplans, was beides bereits mit geringen Summen möglich ist – investiert bequem und ohne viel Aufwand in den Index und somit in die enthaltenen Einzelaktien, wo sie nach Marktkapitalisierung gewichtet sind. Aus Anlegersicht erfolgt der Erwerb der Aktien also nicht direkt, sondern indirekt über den ETF. Die Gewichtung der Einzelwerte ändern sich innerhalb des ETFs automatisch in Abhängigkeit von den einzelnen Kursbewegungen. Sonstige Veränderungen im Index (z. B. Austausch von einzelnen Aktien) werden vom Fondsmanagement nachvollzogen.

Kostengünstig und effizient in den breiten Markt investieren – am Beispiel des MSCI World

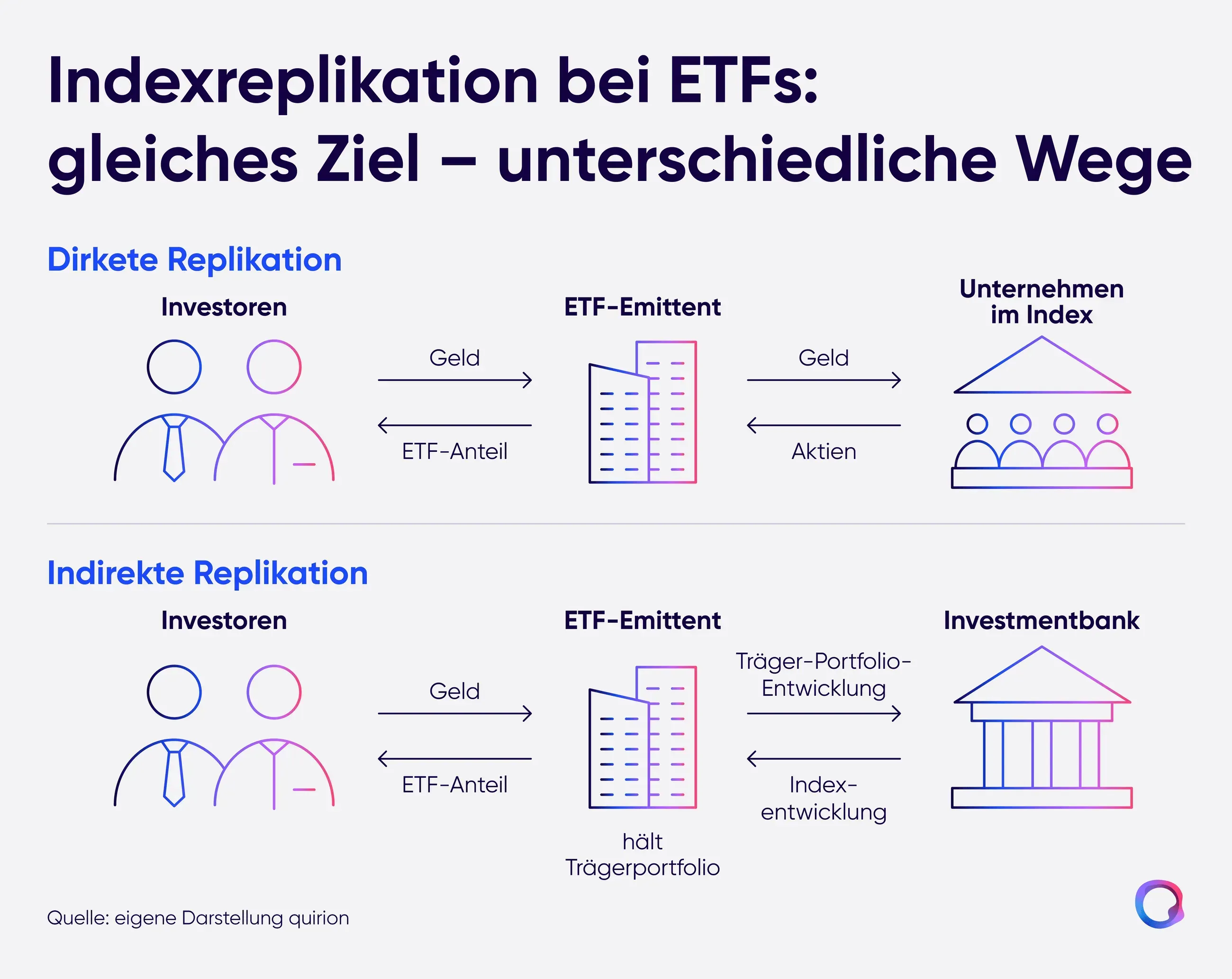

Replikationsmethode: Physische & Synthetische ETFs (Swap ETFs)

Physische Exchange Traded Funds investieren direkt in Wertpapiere. Sie nehmen also das Geld der Anleger und kaufen davon Wertpapiere in einer Gewichtung, die möglichst genau der Indexgewichtung entspricht. Synthetische ETFs erwerben häufig auch Wertpapiere, die nicht im Index enthalten sind („Trägerportfolio“). Sie nutzen stattdessen Tauschgeschäfte (Swaps) mit Investmentbanken, um den Index indirekt abzubilden. Diese Replikationsmethode ist insbesondere bei Indizes mit sehr vielen Einzelwerten deutlich kostengünstiger, sodass es vielen synthetischen ETFs besser gelingt, die Wertentwicklung des Index nachzubilden. Außerdem können so auch für einen physischen ETF unzugängliche Märkte wie der Geldmarkt erschlossen werden. Auf der anderen Seite besitzt diese Art der Nachbildung ein Kontrahentenrisiko bezüglich des Swaps. Zahlungen des Swap-Partners könnten ausfallen. In der Praxis sind die Sicherungsmechanismen innerhalb der ETFs aber so streng, dass solche Ausfälle extrem unwahrscheinlich sind.

Indexreplikation bei ETFs: gleiches Ziel – unterschiedliche Wege

Wie sicher sind ETFs?

Grundsätzlich gelten ETFs als sichere Anlage, zumal es sich rechtlich um Sondervermögen handelt. Innerhalb des ETFs gibt es zudem kein Spekulationsrisiko bzw. überdurchschnittliche Verluste durch misslungenes Timing oder falsche Einzeltitelauswahl. Anlegerinnen und Anleger investieren stattdessen in Anlageklassen, Märkte, Regionen oder Branchen und erreichen durch die Streuung ein niedrigeres Risiko als bei der Anlage in einzelne Wertpapiere.

{{cta-2-component}}

Wie setzen sich die Kosten bei ETFs zusammen? Wie hoch sind diese?

Die Kosten von passiven Fonds werden üblicherweise in der Total Expense Ratio (TER) angegeben. Es handelt sich dabei um eine gut vergleichbare und transparente Kennzahl, die die Ausgaben in Verhältnis zum ETF-Volumen setzt. Die TER von ETFs liegen je nach Produkt üblicherweise zwischen 0,05 und 0,8 %. Grundsätzlich gilt, dass die TER bei physisch replizierenden ETFs höher ist.

In der TER sind die folgenden Kostenpunkte enthalten:

- Verwaltungskosten: Gebühren für das Management des ETFs

- Depotbankgebühren

- Lizenzgebühren für den nachgebildeten Index

- sonstige Vertriebs- und Betriebskosten

Leider enthält die TER damit nicht alle Ausgaben oder auch Einnahmen. Swap-Gebühren, Transaktionskosten und Erträge aus Wertpapierleihen sind nicht enthalten. Noch aussagekräftiger sind dementsprechend Betrachtungen der Renditedifferenz zwischen Indexentwicklung und ETF, weil diese alle Kostenkomponenten widerspiegelt.

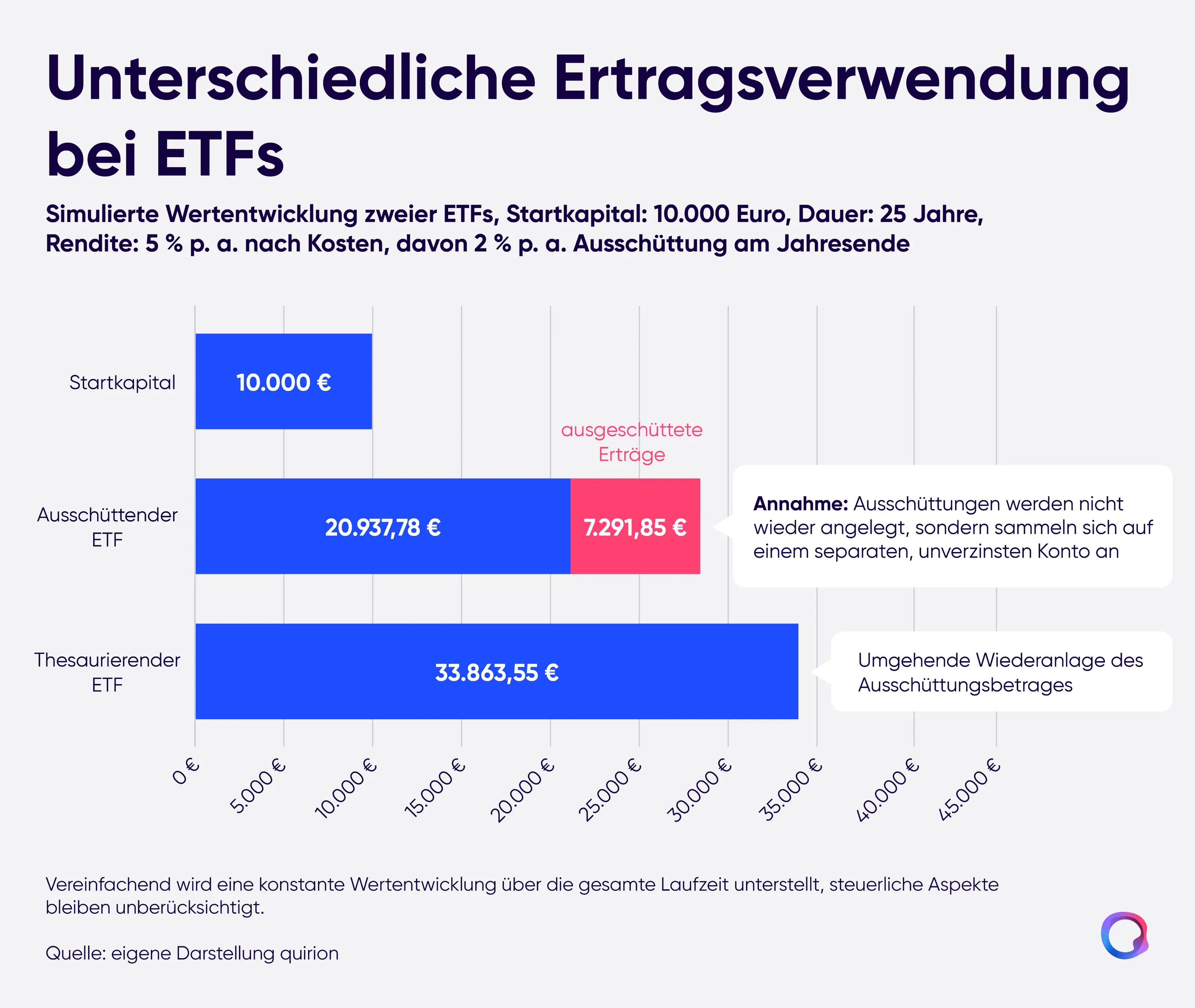

Thesaurierende und ausschüttende ETFs einfach erklärt

Thesaurierende Fonds legen laufende Erträge grundsätzlich wieder an. Schüttet also beispielsweise die Volkswagen AG Dividende aus, dann nimmt ein thesaurierender DAX-ETF diese Dividende und investiert sie anteilig wieder in alle DAX-Titel. Ein ausschüttender Fonds zahlt diese Dividende hingegen anteilig an die Investorinnen und Investoren aus.

Für die langfristige Wertentwicklung ist es sehr sinnvoll, Erträge direkt wieder in Wertpapiere anzulegen. Das ist prinzipiell auch mit ausschüttenden Fonds möglich. Anlegerinnen und Anleger müssen sich jedoch gezielt um die Wiederanlage in Wertpapiere kümmern, wenn sie eigenständig Geld anlegen. Alternativ übernehmen Robo-Advisor, wie quirion, die Reinvestition.

Unterschiedliche Ertragsverwendung bei ETFs

Was sind Qualitätsmerkmale eines guten ETFs?

Ein empfehlenswerter ETF zeichnet sich üblicherweise durch die folgenden Eigenschaften aus:

- Alter ab zwei Jahren: Nur so lassen sich wichtige Kennzahlen zuverlässig vergleichen.

- Möglichst niedriger Tracking-Error und eine niedrige Renditedifferenz gegenüber dem Index: Der ETF sollte die Wertentwicklung so genau und stabil wie möglich widerspiegeln.

- Fondsvolumen über 50 Millionen Euro oder gutes Volumenwachstum: Je höher das Fondsvolumen, umso geringer sind die anteiligen Kosten.

Welche ETF Anbieter gibt es?

Spezialisierte Investmentfirmen bieten ETFs an. Viele größere Banken haben eine eigene ETF-Produktlinie. Die bekanntesten Marken und Anbieter in Europa sind:

- iShares (BlackRock)

- Xtrackers (DWS)

- UBS

- Amundi

- Vanguard

- SPDR (State Street)

- Invesco

Darüber hinaus gibt es noch weitere kleinere Anbieter, die üblicherweise Nischen besetzen.

Wo kann ich in ETFs investieren?

Anlegerinnen und Anleger können ETFs überall dort erwerben, wo ein Zugang zur Börse besteht. Typischerweise werden solche Investmentfonds also über Online-Broker oder Vermögensverwalter. Digitale Vermögensverwalter (Robo-Advisor) gewinnen dabei immer mehr an Bedeutung. Bei quirion investieren Anlegerinnen und Anleger auf der Grundlage von wissenschaftlichen Erkenntnissen in ein global diversifiziertes ETF-Portfolio.

Wieviel sollte man in ETFs investieren?

Anlegerinnen und Anleger können grundsätzlich Einmalanlagen tätigen oder ETF-Sparpläne nutzen. Die angelegten Beträge hängen grundsätzlich von den persönlichen finanziellen Voraussetzungen und Bedürfnissen ab. Nach oben sind keine Grenzen gesetzt. ETF-Sparpläne sind mittlerweile schon ab geringen Mindestbeträgen möglich, zum Beispiel ab 25 Euro monatlich. Anlegerinnen und Anleger sollten jedoch immer auf eine sinnvolle Vermögensallokation achten.

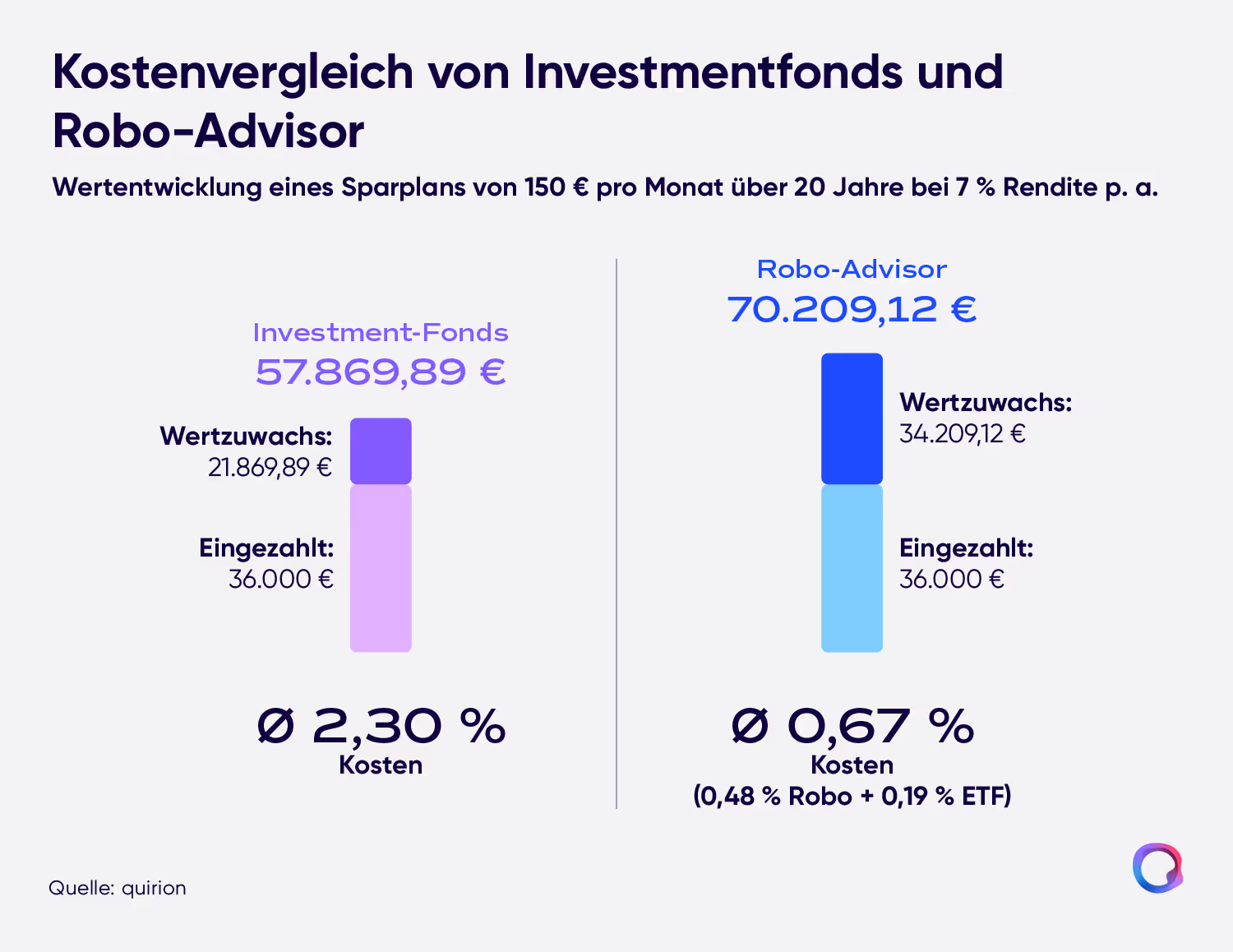

Investieren in ETFs mit dem Robo-Advisor

Passive Indexfonds und Robo-Advisor sind eine sehr sinnvolle Kombination, weil beide einen kostengünstigen Investmentansatz verfolgen. Robo-Advisor, die ETFs prognosefrei einsetzen, können die Erkenntnisse der Finanzmarktforschung umsetzen, nach denen das Erzielen einer Überrendite gegenüber dem breiten Markt dauerhaft unmöglich ist. Sie bilden dabei die Marktentwicklung möglichst genau nach und lassen Anlegerinnen und Anleger durch geringe Kosten möglichst gut daran teilhaben.

Solche Robo-Advisor stellen Anlegerinnen und Anlegern für ihren Risikotyp geeignete ETF-Portfolios zusammen.

{{konzept-component}}

ETFs oder Aktien?

Die Finanzmarktforschung beantwortet diese Frage eindeutig mit: „ETFs“. Wichtig dabei ist jedoch eine möglichst breite Streuung ohne zu starken Fokus auf einzelne Regionen, Branchen oder einzelne Wertpapiere. Es ist wissenschaftlich erwiesen, dass das optimale Verhältnis aus zu erwartender Rendite und zu erwartendem Risiko im Aktienbereich dann entsteht, wenn alle Aktien des Weltmarktes gekauft werden, gewichtet nach ihrer Marktkapitalisierung (globales Marktportfolio). Das ist in der Praxis weder mit Einzelwerten noch mit einer ETF-Kombination möglich. Mit einer intelligenten ETF-Kombination kann aber eine starke Annäherung an das globale Marktportfolio erreicht werden.

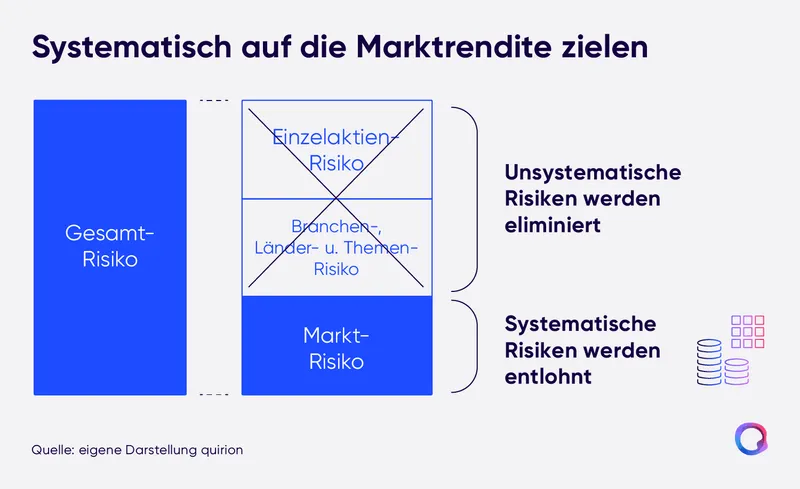

Investments in einzelne Aktien bergen sogenannte unsystematische Risiken. Das sind Risiken, die speziell mit dem einzelnen Unternehmen zusammenhängen, also z. B. eine schlechte Geschäftsentwicklung oder betrügerische Machenschaften des Managements. Solche Risiken können zu erheblichen Kursverlusten bis hin zum Totalverlust führen. Eine ökonomische Logik, nach der sich Kurse bei einzelnen Aktien nach gravierenden Verlusten irgendwann wieder erholen müssen, gibt es nicht. Es liegt in der Natur marktwirtschaftlicher Systeme, dass einzelne Unternehmen – ja sogar auch ganze Branchen – untergehen können. Von daher kann man für einzelne Aktieninvestments – und übrigens auch für zu einseitige ETF-Investments – keine Entlohnung in Form einer gut kalkulierbaren Rendite für das eingegangene (unsystematische) Risiko erwartet werden.

Bei einem global möglichst breit gestreuten Portfolio ist das anders. Hier werden unsystematische Risiken sozusagen „wegdiversifiziert“. Es verbleibt nur noch das sogenannte systematische Risiko. Es bezieht sich auf Kursschwankungen resultierend aus allgemeinen Entwicklungen, die den gesamten Markt betreffen und die auch bei sehr breit gestreuter Anlage in Kauf genommen werden müssen. Beispiele für systematische Risiken sind Weltwirtschaftskrisen oder breit angelegte Handelskriege. Kursverluste im Rahmen von systematischen Risiken können durchaus kräftig ausfallen. Das passiert aber relativ selten und die Kurse erholen sich letztlich immer wieder – unter der Voraussetzung, dass das marktwirtschaftliche System nicht zusammenbricht.

Unsystematische Risiken sind also prinzipiell vermeidbare Risiken, die häufiger und intensiver zuschlagen als systematische Risiken. Für das Eingehen von systematischen Risiken kann aus finanzwissenschaftlicher Sicht eine Rendite oberhalb des risikolosen Zinses (Risikoprämie) erwartet werden.

Unsystematische Risiken eliminieren = maximale Diversifikation

Wer Geld am Kapitalmarkt anlegen bzw. regelmäßig sparen möchte sollte von daher auf ETFs bzw. ETF-Sparpläne zurückgreifen und nicht auf einzelne Aktien. Robo-Advisor können dabei stark unterstützen, wenn, wie bei quirion, wissenschaftliche Erkenntnisse der Kapitalmarktforschung befolgt werden. Denn dann wird in ein so breit wie möglich gestreutes und auf das persönliche Risikoprofil zugeschnittenes ETF-Portfolio investiert, das nur noch das systematische Risiko enthält.

Die wichtigsten Vorteile von ETFs im Überblick

nennenswerten Outperformance-Möglichkeiten gegenüber den abgebildeten Indizes.

.avif)

.svg)

.avif)

.avif)

.svg)

.svg)