„Geld anlegen“: Was bedeutet das genau?

Geld anlegen bedeutet, dass du dein Geld meist längerfristig investierst, um es vor Wertverlust (z. B. durch Inflation) zu schützen und idealerweise einen Wertzuwachs zu erzielen. Dafür stehen dir verschiedene Anlageformen zur Verfügung, darunter Finanzprodukte wie Aktien und Anleihen oder Sachwerte wie Immobilien. Alle Formen der Geldanlage eint im Grunde das Ziel, das angelegte Geld zu vermehren.

Sparen vs. Geld anlegen – der entscheidende Unterschied

Unter Sparen versteht man das Nichtausgeben und Auf-die-Seite-Legen von Geld, um es später, oft für einen bestimmten Zweck (neue Waschmaschine, neues Auto), zur Verfügung zu haben. Übertrage dein Geld dafür auf ein Sparbuch oder Tagesgeldkonto, dann legst du dein Geld übrigens bereits an; denn die (wenn auch meist niedrigen) Zinserträge sorgen dafür, dass sich der Geldbetrag auf deinem Konto mit der Zeit erhöht. Das klassische Sparbuch oder auch Tagesgeld gehören momentan zu den Anlageformen mit den niedrigsten Erträgen.

Warum ist Geld anlegen so wichtig?

Jedes Jahr sorgt die Inflation dafür, dass dein Geld kontinuierlich an realem Wert verliert. Wenn du dein Geld einfach “nur” sparst, also es in bar oder auf dem Girokonto unverzinst aufbewahrst, verliert es dementsprechend jedes Jahr mehr an Wert. Zur Veranschaulichung: Bei einer angenommenen Inflationsrate von 2 % p. a. bleiben von 10.000 € nach fünf Jahren nur noch 9.057,31 € der ursprünglichen Kaufkraft übrig. Das bedeutet, dass du dann zwar unverändert 10.000 € auf dem Girokonto besitzt, aber mit diesen in fünf Jahren nur noch so viel kaufen kannst, wie heute für 9.057,31 €.

{{howtoinvest-component="/styles/components-library"}}

Wo soll ich mein Geld anlegen?

Wenn du dein Geld so anlegen möchtest, dass zumindest der jährliche Kaufkraftverlust ausgeglichen wird, musst du eine entsprechend renditestarke Geldanlage wählen. Das klassische Sparbuch oder auch Tagesgeld /Festgeld erfüllen diese Anforderung oft nicht; dafür ist dein Geld grundsätzlich risikoarm angelegt. Wenn du dein Geld also kurzfristig “parken” und dabei zumindest einen geringen Zinsertrag bekommen möchtest, sind Tagesgeld oder Festgeld durchaus interessante Optionen.

Du kannst dein Geld aber auch so anlegen, dass du nicht nur die Inflation ausgleichst, sondern es sich auf lange Sicht auch vermehren kann. Zu diesen langfristig renditestarken Geldanlagen zählen vor allem Aktien und damit zusammenhängend auch Fonds und ETFs (Exchange Traded Funds). Während du beim Kauf einer Einzelaktie das Risiko eines Totalausfalls des jeweiligen Unternehmens (Konkurs) trägst, investierst du mit einem ETF kostengünstig in eine Vielzahl unterschiedlicher Unternehmen, wodurch sich das Verlustrisiko erheblich verringert.

Für das Investieren in Aktien, Fonds oder ETFs benötigst du zunächst ein Depot bei einer Bank oder einem Broker deiner Wahl. Über das mit deinem Depot verknüpfte Verrechnungskonto kannst du dann deine gewünschten Wertpapiere kaufen.

{{cta_highlight-component="/styles/components-library"}}

Bevor du Geld anlegst: Das solltest du beachten

Bevor du beginnst, Geld anzulegen, solltest du im besten Fall noch einige Punkte beachten. Die folgenden 3 Tipps sollten dir ermöglichen, deine Geldanlage möglichst entspannt anzugehen.

1. Schulden abbauen

Im Idealfall hast du zu Beginn deiner Geldanlage keine offenen Kredite oder Konsumschulden zu begleichen. Zum einen, weil die Zinssätze für offene Kredite in der Regel höher liegen als die erwartbare Rendite einer Geldanlage. Zum anderen soll dadurch sichergestellt werden, dass du nicht unverhofft auf deine Geldanlage zurückgreifen (musst), um deine Schulden pünktlich zu tilgen. Es gilt also: Schuldentilgung hat Vorrang vor der Geldanlage.

2. Notgroschen zur Seite legen

Unter dem sogenannten Notgroschen versteht man den finanziellen Puffer, den du dir idealerweise noch vor der ersten Investition aufgebaut hast. Dieses Geld dient dazu, unvorhergesehene Ausgaben, z. B. für Reparaturen am Auto oder Ersatz für eine kaputte Waschmaschine, problemlos bewältigen zu können, ohne dafür dein angelegtes Geld anzapfen zu müssen. Dieser Notgroschen beträgt idealerweise zwischen drei und sechs Netto-Monatsgehälter.

Wir empfehlen, den Notgroschen auf ein Tagesgeldkonto zu legen oder auf vom sonstigen Anlagevermögen separierte Geldmarktanlagen zurückzugreifen. Dadurch trennst du den Notgroschen von deinem Geld für alltägliche Ausgaben und von deinen langfristigen Investments. Im Gegensatz zum Girokonto erhältst du auf einem Tagesgeldkonto und bei Geldmarktinvestments einen Zinsertrag. Geldmarktanlagen sind verzinste Wertpapiere mit sehr kurzer Laufzeit. Die erwartbaren Erträge orientieren sich dabei an den Leitzinsen der EZB und sind dadurch in der Regel höher als übliche Tagesgeld-Zinsen. quirion bietet mit Cash-Invest in Form einer Vermögensverwaltung ein ganzes Portfolio verschiedener Geldmarkt-ETFs an.

3. Definiere deine Anlageziele

Was im ersten Moment vielleicht banal klingt, wirkt sich entscheidend auf deine Geldanlage aus: Überlege für dich vorab, welches Ziel du mit deiner Geldanlage eigentlich erreichen möchtest. Möchtest du beispielsweise deine drohende Rentenlücke schließen oder Geld für eine größere Anschaffung in der Zukunft anlegen? Deine persönlichen Anlageziele definieren, wie viel Geld du über welchen Zeitraum in welches Anlageprodukt investieren solltest. Mögliche Anlageziele sind zum Beispiel:

● die eigene Altersvorsorge,

● für Kinder eine finanzielle Vorsorge zu schaffen,

● mittelfristige Anlageziele (z.B. ein Eigenheim kaufen) oder schlichtweg

● der Schutz deines Geldes vor Wertverlust (sprich: Inflation).

{{cta_highlight-component="/styles/components-library"}}

Geld anlegen: So gehst du am besten vor

Bevor du mit der Geldanlage beginnst, musst du wissen, worin und wie viel du investieren möchtest und kannst. Um das herauszufinden, hast du 3 Möglichkeiten:

- Du nimmst eine Vermögensberatung in Anspruch und vertraust auf deren Empfehlungen.

- Du eignest dir selbst ausreichend Finanzwissen an und investierst auf eigene Faust.

- Du nutzt eine hybride Lösung aus Robo-Advisor und menschlicher Expertise.

Der teure Weg: die Vermögensberatung

Eine Vermögensberatung ist die kostspieligste Variante und setzt entsprechendes Vertrauen in die jeweilige Beratung voraus. Je nachdem, wo du diese in Anspruch nimmst, können bei der Empfehlung bestimmter Anlageformen auch eigene Interessen dahinter liegen, etwa, wenn eine Bank dir einen selbst aufgelegten Fonds empfiehlt, an dem sie entsprechend hohe Provisionen verdienen kann.

Auf eigene Faust: Geld anlegen ohne Beratung

Natürlich kannst du dir auch selbst das notwendige Wissen aneignen und eigenständig deine Anlageentscheidungen treffen. Dies setzt voraus, dass du dich eingehend mit der Vielzahl verschiedener Anlagemöglichkeiten und deren Vor- sowie Nachteilen auseinandersetzt. Möchtest du dir beispielsweise ein eigenes ETF-Portfolio zusammenstellen, gilt es zunächst, die optimale Aufteilung und Zusammensetzung der darin enthaltenen ETFs zu erkunden. Unsere Empfehlung lautet in jedem Fall: So breit gestreut und diversifiziert wie möglich investieren und auf die Kosten achten.

Vor allem in Bezug auf Geldanlagen am Aktienmarkt solltest du dabei eines beachten: Die Entwicklung einzelner Aktienmärkte oder gar einzelner Aktien kann niemand vorhersehen. Die Wertentwicklung einzelner Aktien lässt sich nicht zuverlässig voraussagen und der Versuch, aufgrund von Prognosen und vielversprechend klingender Investmentstories, Geld zu investieren, ist risikoreich. Weder die aktuelle Nachrichtenlage noch die Prognosen von vermeintlichen Experten aus den Börsennachrichten sollten deine Anlageentscheidungen beeinflussen.

Die hybride und kluge Lösung: ein Robo-Advisor

Eine weitere, moderne Möglichkeit für deine Geldanlage ist eine hybride Variante mit einer technischen und menschlichen Komponente. Als digitale Vermögensverwaltung bietet dir quirion daher eine Kombination aus Robo-Advisor und menschlicher Expertise an. Diese Variante ist dank der technischen Unterstützung durch den Robo besonders kosteneffizient, ohne dabei den so wichtigen Faktor Mensch aus den Augen zu verlieren.

Was ist ein Robo-Advisor?

Mit einem Robo-Advisor werden bestimmte Vorgänge in der Vermögensverwaltung digitalisiert, wodurch diese wesentlich kosteneffizienter, effektiver und rascher abgewickelt werden können. Bei quirion ermittelt der Robo-Advisor anhand eines von dir ausgefüllten Fragebogens und deiner Risikoneigung einen konkreten Anlagevorschlag für dich. Die finale Auswahl der geeigneten ETFs für dein Portfolio treffen am Ende menschliche Expertinnen und Experten.

Erfahre mehr darüber in unserem Ratgeber: Was ist ein Robo-Advisor? >>

Geld anlegen in ETFs

Breit gestreute Aktien-ETFs bieten eine hervorragende Möglichkeit, langfristig am weltweiten Wirtschaftswachstum und steigenden Unternehmensgewinnen (in Form steigender Aktienkurse) teilzuhaben, ohne dabei die Risiken eines Einzelinvestments einzugehen. Das liegt daran, dass ETFs grundsätzlich einen Index passiv nachbilden, zum Beispiel den DAX oder den MSCI World. Ein ETF auf den MSCI World Index enthält entsprechend die Aktien derjenigen Unternehmen, die in diesem Index enthalten sind. Kaufst oder besparst du also einen ETF auf den MSCI World, investierst du in die darin enthaltenen rund 1.400 Unternehmen aus 23 Industrieländern.

Letztlich ideal ist ein ganzes Portfolio mit verschiedenen breit diversifizierten und kostengünstigen ETFs, das auf dein persönliches Risikoprofil und deine Anlageziele zugeschnitten ist, bietet genau das Rendite-Risiko-Verhältnis, das zu dir passt. Während ein Investment in Einzelaktien zwar kurzfristig hohe Renditen abwerfen kann, ist damit auch immer das Risiko eines Totalausfalles (bei Konkurs des Unternehmens) verbunden. Investierst du stattdessen in tausende unterschiedliche Unternehmen weltweit, können Verluste einzelner Unternehmen durch die gute Performance der Anderen oft wieder mehr als ausgeglichen werden.

{{4steps-component="/styles/components-library"}}

Ideal für den Einstieg: ein ETF-Sparplan

Ein ETF-Sparplan eignet sich hervorragend für diejenigen, die gerade mit der Geldanlage beginnen, keinen größeren Geldbetrag zur Verfügung haben und ein möglichst ausgeglichenes Verhältnis aus Rendite und Risiko wünschen. Aber auch für erfahrene Anlegerinnen und Anleger bieten ETF-Sparpläne eine attraktive Möglichkeit, in den weltweiten Aktien- und Anleihemarkt zu investieren. Bei einem ETF-Sparplan zahlst du, ähnlich einem Sparkonto, regelmäßig einen bestimmten Geldbetrag ein, der dann in den von dir ausgewählten ETF laufend investiert wird.

Du kannst einen ETF-Sparplan bei vielen Anbietern schnell und einfach einrichten und bereits mit kleinen Sparbeträgen loslegen. Bei quirion ist dies bereits ab einem monatlichen Sparbetrag von nur 25 € möglich und es wird bei quirion nicht nur in einen einzelnen ETF investiert, sondern sinnvollerweise in ein ganzes Portfolio von unterschiedlichen ETFs (in Form einer Vermögensverwaltung).

Eine Beispielrechnung: Wenn du über einen Anlagehorizont von 15 Jahren hinweg monatlich 25 € in einen ETF-Sparplan investierst, werden daraus bei einer angenommenen Rendite von 8 % p. a. am Ende rund 8.600 € – bei einer Gesamteinzahlung von 4.500 €. Und nun zeigt sich, weshalb die Anlagedauer noch bedeutender ist, als der investierte Betrag: Nur fünf Jahre länger investieren bei gleichem Sparbetrag ergibt eine Endsumme von rund 14.700 €, bei einer Gesamteinzahlung von 6.000 €.

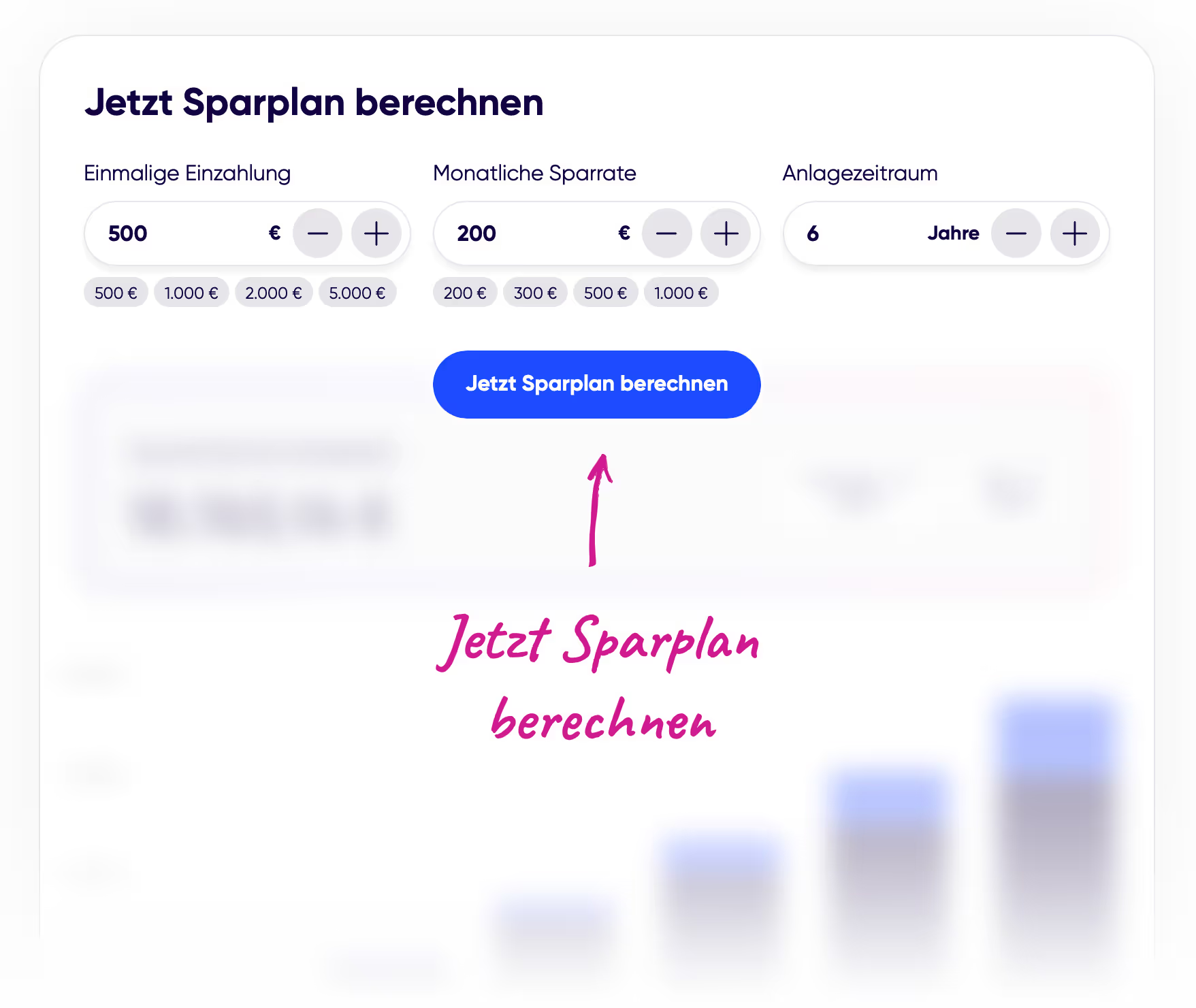

Wenn du in wenigen Klicks herausfinden möchtest, wie sich dein Vermögen mit einem ETF-Sparplan entwickeln kann, probierst du es ganz einfach mit unserem kostenlosen ETF-Sparplan-Rechner aus!

Wie viel soll ich in ETFs investieren?

Für den langfristigen Vermögensaufbau empfehlen wir, dass du etwa 10 - 20 % deines Nettoeinkommens (sofern machbar) regelmäßig in deine Geldanlage investierst. Grundsätzlich gilt: Je länger dein Anlagehorizont, also die Zeit, in der du das Geld für dich arbeiten lassen kannst und nicht darauf zugreifen musst, umso geringer kann das Anfangskapital bzw. die monatlichen Sparraten ausfallen. Je länger du investiert bist, desto stärker wirkt sich der Zinseszinseffekt aus.

3 Tipps für die erfolgreiche Geldanlage

Zum Schluss geben wir dir noch 3 Tipps an die Hand, die sich auf jede Form der Geldanlage anwenden lassen.

Der richtige Zeitpunkt zum Investieren ist immer jetzt

Der Schlüssel zum erfolgreichen langfristigen Vermögensaufbau lautet, diszipliniert investiert zu bleiben (Buy-and-hold-Strategie). Hierzu gibt es den Leitspruch: “Time in the market beats timing the market”, was so viel bedeutet wie: Es ist wichtiger, langfristig konsequent investiert zu bleiben, als zu versuchen, den richtigen Zeitpunkt für das Investment zu erwischen. Diesen idealen Zeitpunkt (sowohl für den Ein- als auch für den Ausstieg) kann nämlich niemand vorhersagen, und je länger du investiert bist, umso stärker kann sich der Zinseszinseffekt auf dein Vermögen auswirken und umso besser können zwischenzeitliche Börsenrückschläge wieder wettgemacht werden. Und für diejenigen, denen aktuell kein größerer Anlagebetrag zur Verfügung steht, stellt ein regelmäßig besparter ETF-Sparplan eine sehr empfehlenswerte Alternative dar.

Auf niedrige Kosten achten

Das Ziel einer Geldanlage ist es, mehr aus dem investierten Geld zu machen. Hohe jährliche Verwaltungsgebühren wirken sich gerade bei aktiv gemanagten Fonds empfindlich negativ auf die Rendite aus . Umso wichtiger ist es, beim Investment die laufenden Kosten stets im Blick zu haben und günstige Anlagemöglichkeiten zu wählen. Auch hier bieten ETFs eine ausgezeichnete Möglichkeit für die kostengünstige Geldanlage. Durch die passive Nachbildung eines Index (und kein aktives Fondsmanagement) betragen die Produktkosten (TER) in einem vernünftig gestreuten Aktien-ETF-Portfolio im Schnitt etwa 0,20 % p. a. Zum Vergleich: Bei aktiv gemanagten Aktienfonds fällt im Schnitt eine Verwaltungsgebühr von rund 1,5 % an … pro Jahr!

Diversifiziert investieren

Diversifiziert zu investieren bedeutet, sein Investment auf möglichst viele verschiedene Länder, Branchen und Unternehmensgrößen zu verteilen. Wenn du auf ein einzelnes Pferd (z. B. Einzelaktien) setzen, musst du möglicherweise herbe Verluste in Kauf nehmen. Ein Index, wie der MSCI World, enthält hingegen Aktien von rund 1.400 großen und mittelgroßen Unternehmen aus 23 Industrieländern. Bei quirion investierst du sinnvollerweise nicht nur in einen einzelnen ETF, sondern in ein ausgeklügelt zusammengestelltes ETF-Portfolio, das den Weltfinanzmarkt so optimal wie möglich abbildet.

{{5steps-component="/styles/components-library"}}

.avif)

.svg)

.avif)

.avif)

.svg)

.svg)