So planst du deine langfristige Geldanlage

Langfristig Geld anzulegen, bedeutet, heute finanzielle Entscheidungen zu treffen, die dir oder deinen Liebsten in der Zukunft zugutekommen. Dafür überlegst du dir zu Beginn:

- Wofür möchte ich Geld anlegen? Ob Altersvorsorge, allgemeiner Vermögensaufbau, Kinderabsicherung oder für die Pflege der Eltern: Dein Ziel beeinflusst deinen Anlagehorizont und deine Risikotragfähigkeit.

- Wie lange kann ich mein Geld anlegen? Kaum etwas zählt bei der langfristigen Geldanlage mehr als der Faktor Zeit. Je früher du mit der Geldanlage beginnen könnest, desto länger kann sich dein Vermögen kontinuierlich aufbauen.

- Welches (Verlust-)Risiko kann ich tragen? Je höher die erwartete Rendite, desto höher können zwischenzeitliche Verluste ausfallen. Je sicherer und schwankungsärmer deine Geldanlage gewählt ist, desto weniger Rendite wirft sie in der Regel ab.

Sobald du diese drei Fragen für dich beantwortet hast, geht es darum, die passende Anlageform zu wählen.

In was solltest du am besten investieren?

Um auch bei zwischenzeitlichen Schwankungen die Ruhe zu bewahren, solltest du eine Anlageform wählen, mit deren Rendite-Risiko-Verhältnis du dich auch wohlfühlst. Die erwartbare Rendite sollte dabei hoch genug sein, um langfristig reale Gewinne zu erzielen, das bedeutet: eine positive Rendite nach Abzug der Inflation (und anfallender Gebühren deiner Geldanlage). Ist das nicht der Fall, erlebst du mit deiner Geldanlage einen Kaufkraftverlust.

{{howtoinvest-component="/styles/components-library"}}

Beliebte Möglichkeiten der langfristigen Geldanlage im Vergleich

In der folgenden Tabelle vergleichen wir die erwartbaren Renditen und Volatilitäten (Wertschwankungsbreiten) und die Verfügbarkeit von vier in Deutschland beliebten Formen für die langfristige Geldanlage. Die beispielhaften Durchschnittswerte beziehen sich auf die 30 Jahre von 1995 bis 2024. Die genannten Renditen sind nominal, also noch nicht inflationsbereinigt. Kosten wurden nicht berücksichtigt.

Grundlagen für die Renditebeispiele:

Sparbuch: Durchschnittliche Verzinsung von Einlagen privater Haushalte mit vereinbarter Kündigungsfrist bis zu 3 Monaten gemäß Bundesbankstatistik (1995 bis 2024)

Gold: Goldpreisentwicklung in Euro vom 31.12.1994 bis 31.12.2024

Aktien-ETFs: MSCI World Index in Euro inkl. reinvestierter Dividenden vom 31.12.1994 bis 31.12.2024

Diese Zahlenangaben beziehen sich auf die Vergangenheit; frühere Renditen sind kein zuverlässiger Indikator für künftige Ergebnisse.

Die konkreten Renditeangaben spiegeln Momentaufnahmen wider. In anderen langfristigen Zeiträumen kamen mitunter deutlich andere Renditen zustande. Dabei gilt, dass die Renditen im Spar- und im Aktienbereich deutlich besser kalkulierbar sind als bei Goldanlagen.

- Sparbuchanlagen bieten eine sehr geringe nominale Rendite von etwa 1 % pro Jahr. Obwohl sie eine hohe Sicherheit und sofortige Verfügbarkeit bieten, wurde das Kapital in der Vergangenheit durch die Inflation meist real entwertet. Diese Form der Geldanlage eignet sich daher nicht zum langfristigen Vermögensaufbau.'

- Private Rentenversicherungen erzielen – je nach Vertragsart – sehr unterschiedliche nominale Renditen. Die Verfügbarkeit des angesparten Kapitals ist jedoch stark eingeschränkt, da es in der Regel erst im Rentenalter zur Auszahlung kommt. Zudem schmälern hohe Abschluss- und Verwaltungskosten deutlich die Nettorendite.

- Goldanlagen erzielten in den vergangenen 30 Jahren zwar eine beachtliche nominale Rendite von durchschnittlich gut 7 % jährlich. Allerdings ist die Volatilität von Gold hoch und der Goldpreis schwankt somit stark. Zudem sind die Renditen praktisch unkalkulierbar, weil die Goldpreisentwicklung stark vom Anlegervertrauen abhängt und Gold für sich genommen nicht produktiv ist. Dies wird es erst, wenn es in Produktionsprozessen verarbeitet wird. Dies geschieht aber letztlich in Unternehmen und damit ist man dann in der Aktienwelt. Die Verfügbarkeit hängt davon ab, ob Gold physisch (z. B. in Form von Münzen oder Barren) oder über die Börse (in Form von ETCs – Exchange Traded Commodity) gehalten wird. Während börsengehandelte Goldprodukte sehr liquide sind, erfordert physisches Gold mehr Aufwand und erzeugt höhere Kosten.

- Aktien-ETFs (z. B. auf den MSCI World Index) ermöglichen eine breite Streuung über globale Aktien und erzielten in den letzten 30 Jahren durchschnittlich gut 8 % nominale Rendite pro Jahr. Diese Größenordnung stellt eine gut kalkulierbare Renditeerwartung für eine breit gestreute Langfristanlage im Aktienbereich dar. Aktien-ETFs sind börsentäglich handelbar und damit sehr flexibel verfügbar. Deutliche Kursschwankungen sind (vor allem kurz- bis mittelfristig) möglich, einschließlich zwischenzeitlicher Verluste im höheren zweistelligen Prozentbereich. Je länger aber der Anlagezeitraum, umso mehr glätten sich die Schwankungen und umso kalkulierbarer wird der Anlageerfolg. Anmerkung: Aufgrund verschiedener Unwuchten im Index (z. B. hoher US- und Technologieanteil) sollte eine Anlagestrategie nicht allein auf den MSCI World abgestellt werden.

Sicherheitsorientierte Geldanlagen schützen nicht vor (realem) Wertverlust

Viele sicherheitsorientierte Anlagen, wie Sparbücher, Bausparverträge oder klassische Rentenversicherungen, eignen sich eher weniger für eine langfristige Geldanlage. Dein Geld wäre aufgrund der momentan niedrigen Zinsen dieser Produkte nach Abzug der Inflation am Ende weniger wert als zu Beginn deiner Geldanlage. Hohe Verwaltungsgebühren, wie sie insbesondere bei fondsgebundenen Rentenversicherungen oft der Fall sind, schmälern deine Nettorendite zusätzlich.

Setze auf renditestarke Anlagen

Nun kommt der große Vorteil eines langen Anlagehorizonts ins Spiel. Da du bei einer langfristigen Geldanlage idealerweise über viele Jahre oder gar Jahrzehnte investiert bleibst, kannst du auf den langfristigen Renditebringer schlechthin bauen: Aktien. Um das Risiko möglichst breit zu streuen, solltest du allerdings nicht auf Einzelaktien setzen, sondern auf eine Vielzahl verschiedener Aktien unterschiedlicher Branchen, Länder und Größen. Das ermöglichen dir Aktien-ETFs besonders kostengünstig.

Warum keine Einzelaktien?

Einzelaktien, also Anteile eines einzigen Unternehmens, bergen ein zu hohes Ausfall- und Kursrisiko. Die Verwaltung eines Portfolios bestehend aus verschiedenen Aktien bedeutet zudem einen enormen Aufwand. Eine langfristige Geldanlage funktioniert im Idealfall, ohne dass du dich regelmäßig darum kümmern und Umschichtungen vornehmen musst. Solche Umschichtungen verursachen zudem jedes Mal zusätzliche Gebühren, die zu Lasten deiner Nettorendite gehen.

Warum eignen sich ETFs besonders gut?

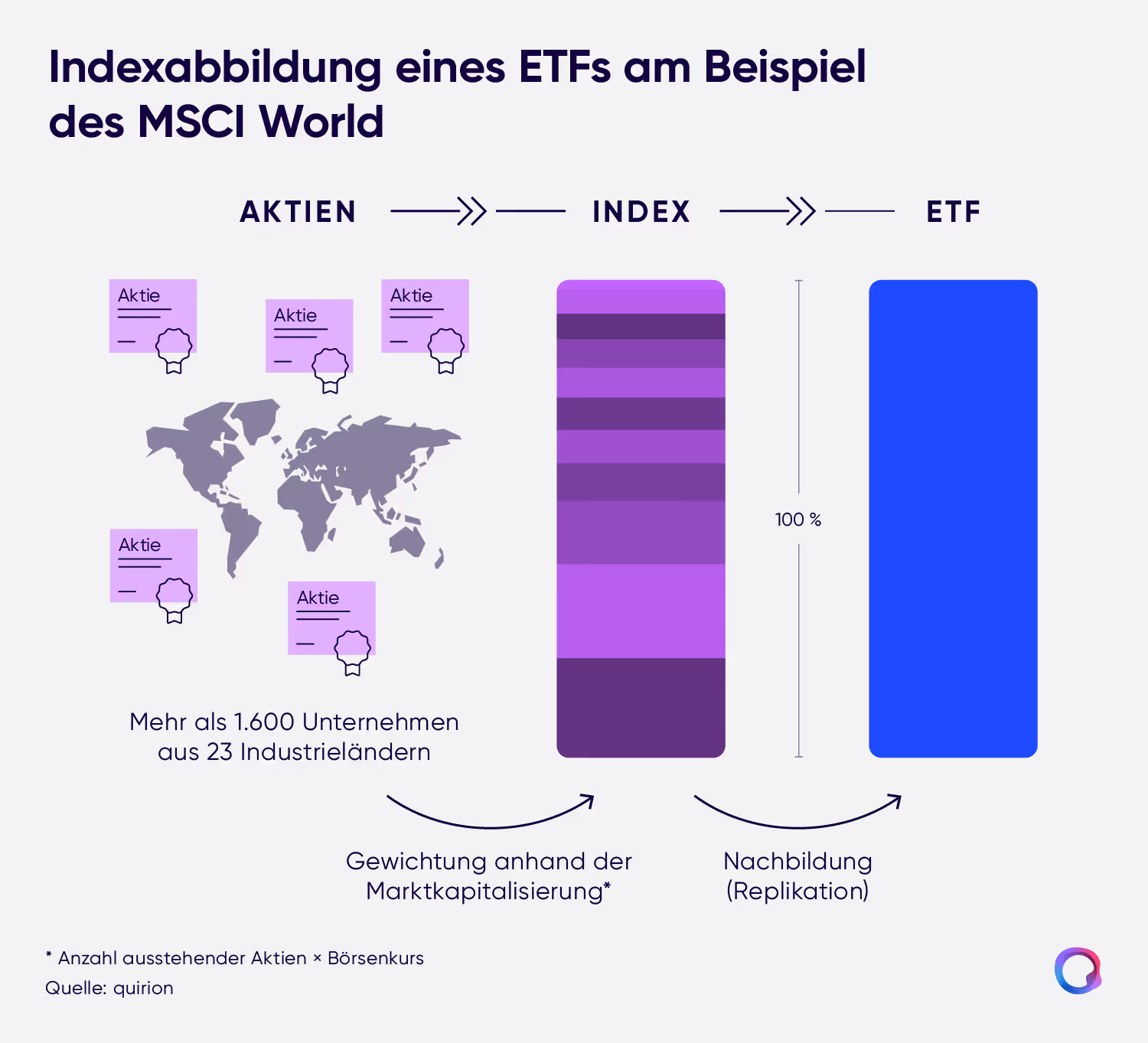

Aktien-ETFs (Exchange Traded Funds) sind börsengehandelte Fonds, die meist einen Index, z. B. den DAX oder MSCI World, passiv abbilden. Dadurch investierst du mit ETFs in jene Aktien, die in dem entsprechenden Index gelistet sind. Ein optimal diversifiziertes ETF-Portfolio bildet via verschiedener ETFs so gut wie möglich die Weltwirtschaft ab. Dadurch profitierst du mit deinem ETF-Portfolio vom globalen Wirtschaftswachstum und in der Folge von steigenden Unternehmensgewinnen (was die Aktienkurse beflügeln sollte).

So investierst du langfristig mit ETFs

Um in ETFs zu investieren, eröffnest du zunächst ein Depot bei einer Bank oder einem Broker. Achte dabei auf mögliche Kosten für die Depotführung oder einzelne Leistungen: Diese wirken sich vor allem langfristig negative auf deine Rendite aus. Die Depoteröffnung selbst dauert oft nur wenige Minuten und kann auch online mittels Video-Ident erledigt werden. Sobald du ein Depot eröffnet hast, kannst du entweder mittels Einmalzahlung(en) oder Sparplan in ETFs investieren.

Hast du bereits eine höhere Geldsumme zur Verfügung, die du anlegen möchtest, wähle die Einmalzahlung. Willst du dir langfristig ein Vermögen aufbauen, eignet sich der ETF-Sparplan perfekt dafür. Bei quirion kannst du bereits ab 25 € im Monat in einen ETF-Sparplan investieren, der gleich eine ganze Reihe von ETFs auf einmal beinhaltet (ETF-Portfolio).

{{5steps-component="/styles/components-library"}}

Buy and hold: Geld anlegen und zurücklehnen

Nachdem du dich für eine Anlageform entschieden hast und beispielsweise in ein ETF-Portfolio investierst, machst du anschließend am besten: nichts. Dabei solltest du dich weder von kurzzeitigen Kurseinbrüchen noch von Krisen erschüttern lassen. Historisch betrachtet hat sich die Weltwirtschaft auch nach solchen Phasen immer wieder erholt. Wer zum Beispiel während der Finanzkrise 2008 investiert blieb, konnte sich später oft über hohe Renditen freuen.

Mit einem ETF-Sparplan bei quirion investierst du automatisch den von dir gewählten Betrag regelmäßig in dein ETF-Portfolio. Um zu sehen, wie sich dein ETF-Sparplan langfristig entwickeln kann, nutzt du einfach unseren kostenlosen ETF-Sparplan-Rechner.

4 Tipps für die langfristige Geldanlage

Die folgenden Tipps helfen dir dabei, die idealen Voraussetzungen für deine langfristige Geldanlage zu schaffen.

- Tilge zuerst vorhandene Schulden, speziell Konsumkredite, bevor du mit der Geldanlage beginnst. Zum einen können Kreditzinsen die Rendite deiner Geldanlage regelrecht auffressen. Zum anderen vermeidest du so, dass du zur Schuldentilgung deine langfristige Geldanlage angreifen musst.

- Baue dir zusätzlich einen Notgroschen auf. Eine finanzielle Reserve, der sogenannte „Notgroschen“, dient dazu, unvorhergesehene Ausgaben, etwa für einen kaputten Kühlschrank oder eine größere Autoreparatur, flexibel bezahlen zu können.

- Vermeide Panikverkäufe. Wenn der Markt einbricht, neigen viele Menschen dazu, ihre Anlagen überstürzt zu verkaufen. Wer langfristig anlegt, kann solche Börsentiefs in den meisten Fällen gelassen aussitzen, kauft in diesen Phasen mit einem Sparplan ggf. günstiger nach (Cost-Average-Effekt) und profitiert somit von der Kurserholung, die nach dem Einbruch zu erwarten ist. Geduld sollte man hierbei allerdings mitbringen.

- Regelmäßiges Rebalancing sorgt dafür, dass du Portfolio stets deinem angestrebten Rendite-Risiko-Verhältnis entspricht. In den meisten Fällen ist ein solches Rebalancing mindestens einmal im Jahr sinnvoll. Bei quirion erledigen das unsere Expertinnen und Experten automatisch für dich.

Bei quirion musst du dich nicht erst zeitaufwändig in die Welt der ETFs einlesen. Auf Basis wissenschaftlicher Erkenntnisse wird das perfekte Portfolio für dich erstellt, basierend auf deinen Zielen und Wünschen: ob für die eigene Altersvorsorge, das Sparen für Kinder/Enkelkinder oder den langfristigen Vermögensaufbau!

So investierst du mit langem Anlagehorizont sicher und renditestark

Während Sparbücher und traditionelle Rentenversicherungen oft zu realem Kaufkraftverlust führen, bieten renditestarke Anlagen wie breit gestreute Aktien-ETFs die besten Chancen auf soliden und langfristigen Vermögensaufbau. Wer zudem auch in turbulenten Zeiten einen kühlen Kopf bewahrt, wird mit soliden Renditen belohnt und wird sich über viele Jahre hinweg über ein stetig wachsendes Vermögen freuen.

Ob du noch am Anfang der Geldanlage stehst oder bereits vertraut mit dem Finanzjargon bist: Im Podcast „klug anlegen” spricht Karl Matthäus Schmidt, Vorstandsvorsitzender der Quirin Privatbank AG und Gründer der digitalen Geldanlageplattform quirion, regelmäßig über aktuelle Themen rund ums Geld anlegen. Entdecke die Podcasts auf Spotify, Apple Podcast oder auf Youtube.

.avif)

.svg)

.avif)

.avif)

.svg)

.svg)

.svg)