Was ist die Rentenlücke?

Die Rentenlücke ist die Differenz zwischen deinem finanziellen Bedarf im Alter und der tatsächlichen Rente, die du im Ruhestand ausgezahlt bekommst. Dabei wird als Referenz zur Rente entweder das zuletzt erhaltene Nettoeinkommen oder dein voraussichtlicher individueller Finanzbedarf herangezogen, mit dem du deine Kosten/Ausgaben abdecken kannst, ohne deinen bisher gewohnten Lebensstandard aufgeben zu müssen.

Wenn dein letztes monatliches Nettoeinkommen bei bspw. 2.400 € liegt und deine erwartete(n) Rente(n) bei 1.152 €, hast du eine monatliche Rentenlücke von 768 €. Bei dieser Rechnung wird unterstellt, dass der Finanzbedarf im Alter bei 80 % des letzten Nettolohns liegt (= 1.920 €).

Warum gibt es diese Rentenlücke überhaupt?

Die Rentenlücke entsteht, weil die Rente in der Regel nur einen Teil des letzten Nettogehalts vor dem Ruhestand abdeckt. Auch andere Faktoren wie steigende Lebenshaltungskosten können dazu beitragen, dass die tatsächlichen Ausgaben höher sind als die verfügbaren Renteneinkünfte.

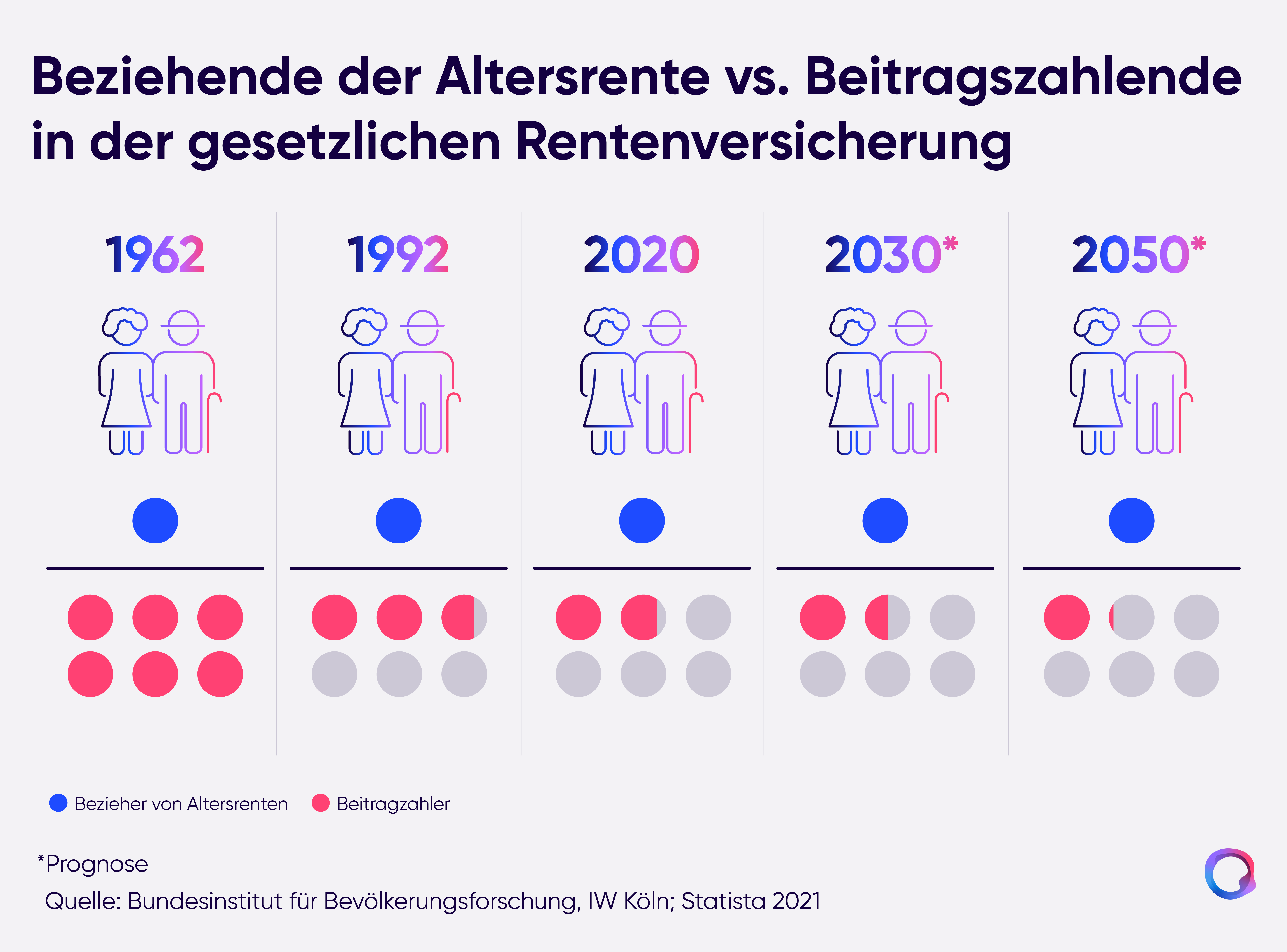

Hinzu kommt: Immer weniger Erwerbstätige müssen für eine wachsende Zahl an Rentnerinnen und Rentnern aufkommen. Aktuell gehen die geburtenstarken Babyboomer-Jahrgänge (1957–1968) nach und nach in den Ruhestand (oder sind es kürzlich schon gegangen). Gleichzeitig ist die Geburtenrate seither kontinuierlich gesunken. Das bedeutet: Immer mehr älteren Menschen, die eine Rente beziehen, stehen immer weniger junge Beitragszahlende gegenüber – und das belastet das deutsche Rentensystem zunehmend.

Was drückt das Rentenniveau aus?

Vermutlich hast du im Zusammenhang mit der Rentenlücke bereits vom sogenannten Rentenniveau gehört. Es zeigt die Relation zwischen einer standardisierten Rente (45 Jahre Beitragszahlung auf Basis eines durchschnittlichen Einkommens) und dem durchschnittlichen Einkommen einer Arbeitsnehmerin/eines Arbeitnehmers. Beide Größen werden in der Berechnung um die anfallenden Sozialabgaben gekürzt (Kranken- und Pflegeversicherung und beim Einkommen zusätzlich Arbeitslosen- und Rentenversicherung)¹. Das Rentenniveau liegt in Deutschland aktuell bei 48 % – das bedeutet, dass Menschen, die aktuell in Rente gehen, im Durchschnitt knapp die Hälfte (48 %) des durchschnittlichen Einkommens erhalten, das durch Erwerbstätigkeit in Deutschland verdient wird.

Wie hoch fällt meine individuelle Rentenlücke aus?

Mit der nachfolgenden einfachen Anleitung kannst du deine persönliche Rentenlücke selbst berechnen.

1. Letztes Nettoeinkommen aus Erwerbstätigkeit ermitteln

Dein letztes Nettoeinkommen vor Renteneintritt ist die Grundlage für die Berechnung. Schaue dazu auf deine aktuelle Gehaltsabrechnung. Entscheidend ist dein Nettoeinkommen, also der Betrag, der nach Abzug von Steuern und Sozialabgaben übrigbleibt.

2. Finanzbedarf im Alter berechnen

Als Faustregel gilt: Im Ruhestand benötigst du etwa 80 % deines letzten Nettoeinkommens, um deinen Lebensstandard zu halten. Berücksichtige dabei wichtige Kostenfaktoren wie Ausgaben fürs Renovieren, für Lebensmittel und Freizeitaktivitäten. Auch für evtl. altersgerechte Umbauten oder Pflegekosten sollte stets ein finanzielles Polster angespart sein. Demgegenüber fallen mit Renteneintritt bestimmte Ausgaben weg (beispielsweise für Berufskleidung) oder fallen zukünftig geringer aus (Fahrtkosten).

3. Voraussichtliche gesetzliche Rente ermitteln

Um deine persönliche Rentenhöhe zu ermitteln, nutze die jährliche Renteninformation der Deutschen Rentenversicherung. Diese erhältst du automatisch ab dem 27. Lebensjahr, sobald du mindestens fünf Jahre in die gesetzliche Rentenversicherung eingezahlt hast.

4. Rentenlücke berechnen

Die Rentenlücke ergibt sich nun aus der Differenz zwischen deinem voraussichtlichen Finanzbedarf im Alter und deiner erwarteten gesetzlichen Rente (und ggf. weiterer Renten wie z. B. einer Betriebsrente).

Beispielrechnung zur Ermittlung der individuellen Rentenlücke

Letzter mtl. Nettolohn vor Renteneintritt: 2.400 €

Finanzbedarf im Alter (80 % des Nettolohns): 1.920 €

Gesetzliche Rente: 1.152 €

Rentenlücke (1.152 - 1.920): 768 €

Die im Beispiel genannte Rente basiert auf dem Standardrentenniveau von 48 %. Dieses unterstellt bei Rentenbeginn die Regelaltersgrenze (67 ab Geburtsjahrgang 1964 und jünger) und 45 Beitragsjahre. In diesen 45 Beitragsjahren muss der Rentner oder die Rentnerin jedes Jahr das Durchschnittsentgelt verdient haben. Entscheidend für die Berechnung deiner Rentenlücke ist aber letztlich dein individuelles Rentenniveau.

Schlussfolgerung aus obigem Beispiel: Um die voraussichtlichen Kosten/Ausgaben zur Erhaltung deiner gewohnten Lebensstandards im Alter zu decken, fehlen dir somit monatlich 768 € – das ist deine individuelle Rentenlücke.

Was kann ich gegen die Rentenlücke tun?

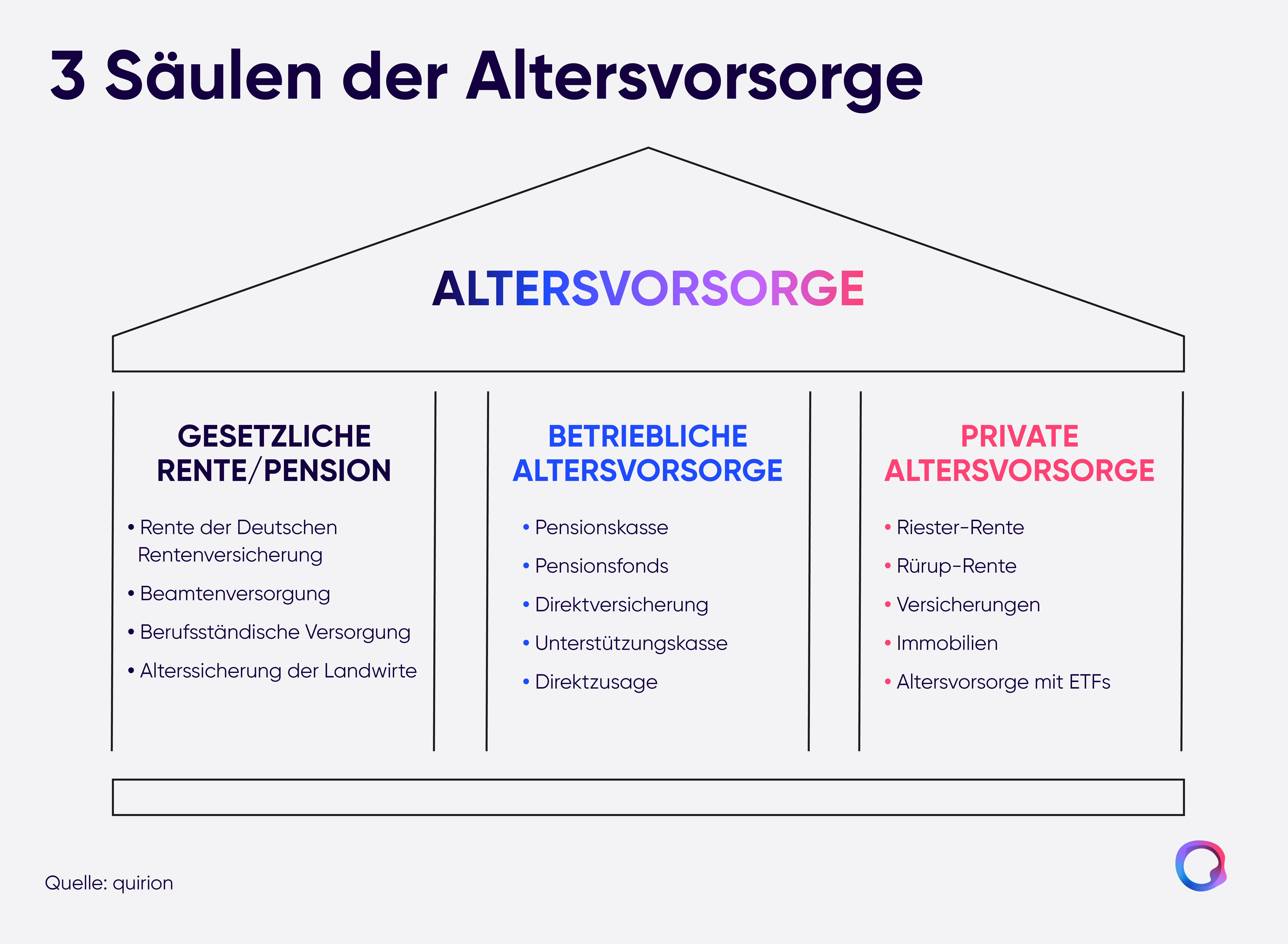

Wenn du dich für deine Altersvorsorge allein auf die gesetzliche Rente verlässt, wird dich die Rentenlücke voraussichtlich besonders hart treffen. Damit dies nicht geschieht, ist es wichtig, alle 3 Säulen der Altersvorsorge zu nutzen. Zusätzlich zur 1. Säule, der gesetzlichen Rente, solltest du dich somit auch über die betriebliche Altersvorsorge (2. Säule) und die private Altersvorsorge (3. Säule) informieren und deren Vorteile nutzen.

So kannst du deine Rentenlücke schließen

Um deine Rentenlücke im Alter zu schließen, beginne idealerweise möglichst früh damit, regelmäßig Geld für deine Rente anzulegen. Dabei stehen dir verschiedene Möglichkeiten der privaten Altersvorsorge zur Verfügung. Bei der Wahl deiner privaten Altersvorsorge solltest du besonders auf diese 4 Punkte achten: Kosten, Sicherheit und Verfügbarkeit des angelegten Kapitals sowie die erwartbare Rendite.

Während klassische Anlageformen wie Sparbücher oder Lebensversicherungen oft geringe Renditen bieten und hohe Kosten verursachen, gibt es Alternativen, die langfristig mehr Ertrag bringen können. Eine dieser Möglichkeiten ist das Investieren in ETFs.

Rentenlücke schließen mit ETFs

ETFs (Exchange Traded Funds) sind eine einfache, kostengünstige und bewährte Möglichkeit, langfristig Vermögen aufzubauen und so deine Rentenlücke zu schließen. Ein ETF ist ein börsengehandelter Fonds, der die Wertentwicklung eines Aktien- oder Anleiheindex nahezu eins zu eins nachbildet – zum Beispiel des DAX oder des MSCI World, der Unternehmen aus den weltweiten Industrieländern enthält.

Anstatt einzelne Aktien zu kaufen, investiere mit einem ETF automatisch in eine Vielzahl unterschiedlicher Unternehmen. Dadurch profitierst du von einer breiten Streuung und reduzierst das Risiko im Vergleich zu Einzelinvestments.

Mit einem ETF-Sparplan kannst du regelmäßig kleine Beträge anlegen und profitieren vom sogenannten Zinseszinseffekt: Die erzielten Erträge werden reinvestiert, so dass dein Vermögen über die Jahre exponentiell wächst. Je früher du mit der ETF-Anlage startest, desto größer ist dieser Effekt. ETF-Sparpläne bringen zudem den Vorteil mit sich, dass du diese, anders als eine klassische Rentenversicherung, auch nach Renteneintritt weiterlaufen lassen kannst und du somit auch während des Rentenbezugs weiterhin Rendite generierst.

Praxisbeispiel: So viel musst du anlegen, um deine Rentenlücke zu schließen

Wie kannst du nun in der Praxis deine errechnete Rentenlücke mit ETFs schließen? Nehmen wir dafür als Beispiel die zuvor errechnete Rentenlücke in Höhe von 768 €. Dies ist der Betrag, den du dir mit Rentenbeginn jeden Monat zusätzlich ausbezahlen lassen willst. Gehen wir nun davon aus, dass du diesen Betrag für mindestens 25 Jahre ab Renteneintritt Monat für Monat zur Verfügung haben möchtest, ergibt sich folgende vereinfachte Rechnung:

768 € (Rentenlücke) x 12 (Monate) x 25 (Jahre)

______________________________________________________

230.400 €

Bis zu deinem Renteneintritt hast du somit idealerweise 230.400 € zusätzlich angespart. Dabei solltest du beachten, dass sich dieser Betrag aufgrund der Inflation zusätzlich stetig erhöht. Bei einer unterstellten durchschnittlichen Inflationsrate von 2,2 % (Teuerungsrate in Deutschland im März 2025) benötigst du auf 25-Jahres-Sicht (vereinfacht gerechnet) eigentlich knapp 396.000 €, um die Kaufkraft von heute 230.400 € über die nächsten 25 Jahre zu erhalten.

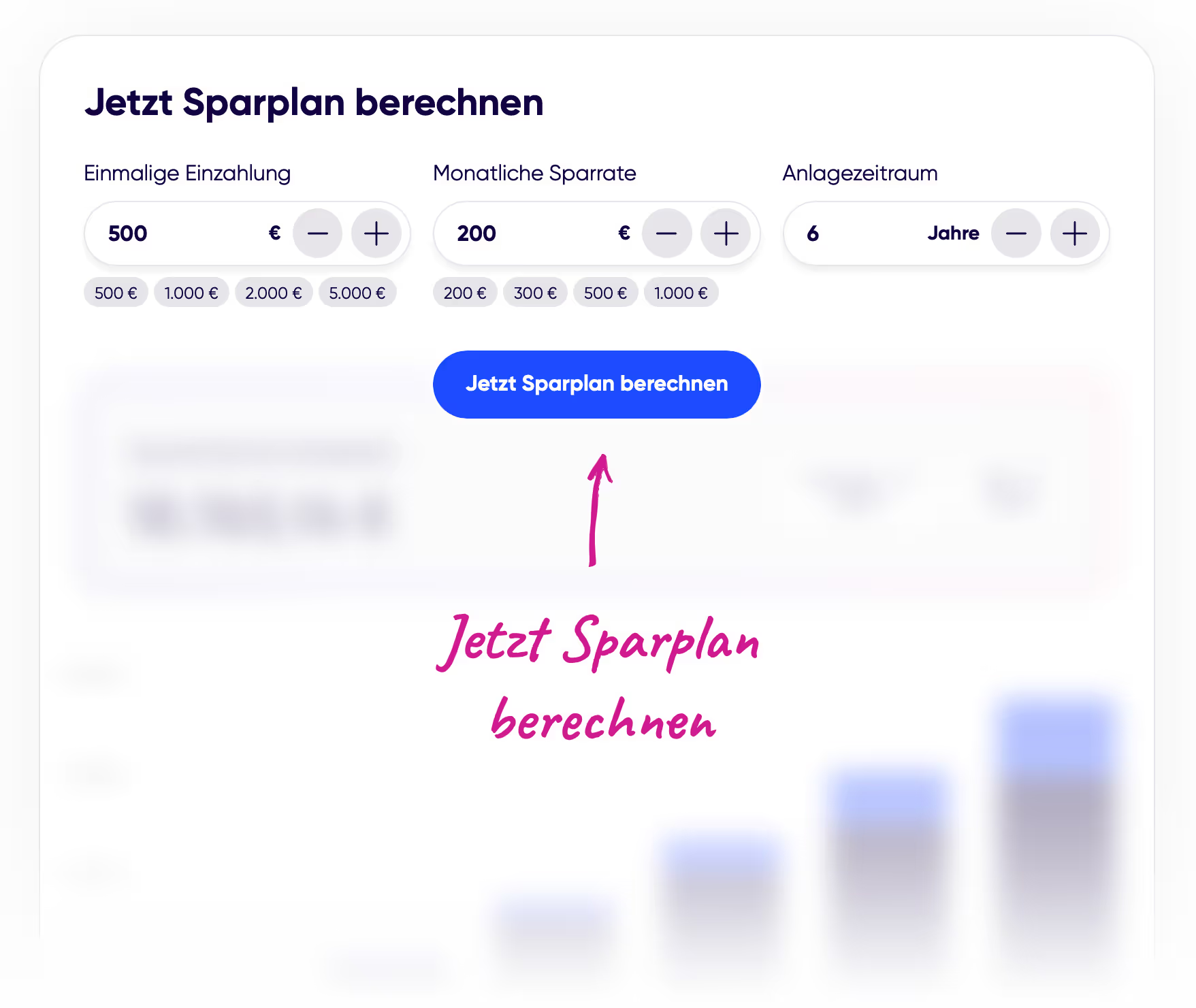

Mit unserem ETF-Sparplanrechner findest du in wenigen Klicks heraus, wie hoch dein hypothetisches Endkapital sein kann – je nach Höhe der einmaligen Einzahlung oder monatlichen Sparrate.

Um ein Endkapital von mehr als 396.000 € zu erhalten, kannst du über einen Zeitraum von 30 Jahren hinweg jeden Monat einen Betrag von 310 € in deinen ETF-Sparplan einzahlen (hypothetisches Endkapital liegt bei 399.764,70 €, unter Berücksichtigung der Vermögensverwaltungsgebühr von quirion in Höhe von 0,48 % sowie durchschnittlichen Produktkosten von 0,20 %).

Je kürzer dein Anlagehorizont ist, desto höher muss der Sparbetrag sein, den du benötigst, um auf ausreichend Endkapital zu kommen. Je eher du also mit einem ETF-Sparplan beginnst, umso länger kann der Zinseszinseffekt wirken und umso besser können zwischenzeitliche Börsenkorrekturen ausgebügelt werden. Probiere es aus! Nutze unseren ETF-Sparplanrechner und staune, welchen positiven Einfluss jedes zusätzliche Ansparjahr auf deine Rendite hat.

{{howtoinvest-component="/styles/components-library"}}

Die Bedeutung der Inflation für die Rentenlücke

Um dein Geld vor Wertverlust durch Inflation zu schützen, ist eine renditestarke Geldanlage entscheidend. In Deutschland ist das Interesse an klassischen privaten Rentenversicherungen oder Immobilien als Altersvorsorge immer noch groß; dabei werfen spezielle Versicherungen selten eine so hohe Rendite (nach Kosten) ab, als dass damit die zukünftige Inflation ausgeglichen werden könnte.

ETFs – insbesondere Aktien-ETFs – bieten alternativ dazu eine realistische Möglichkeit, dein Kapital nicht nur zu erhalten (inflationsbereinigt), sondern langfristig zu vermehren. Eine breite Streuung, ein ausreichend langer Anlagehorizont und die Berücksichtigung deiner individuellen Risikobereitschaft sind dabei die Schlüssel zum (Anlage-)Erfolg.

So funktioniert die Altersvorsorge mit ETFs

Alle Informationen, wie du ETFs für deine private Altersvorsorge nutzen kannst, findest du in unserem umfangreichen Ratgeber: So funktioniert die Altersvorsorge mit ETFs.

So schließt du deine Rentenlücke mit quirion

Mit quirion kannst du einfach und kostengünstig vorsorgen – ohne, dass du selbst Finanzexpertin oder Finanzexperte werden musst. Wir setzen auf globale und breit diversifizierte kostengünstige ETF-Portfolios. Diese ermöglichen es dir, mit nur einem Investmentprodukt breit gestreut in Unternehmen auf der ganzen Welt zu investieren. Du profitierst via Aktien-ETFs vom langfristigen Wachstum der globalen Wirtschaft – einfach, transparent und mit geringen Kosten.

Bei quirion profitierst du außerdem von unserer automatischen Anpassung deines Rendite-Risiko-Profils, das bedeutet: Je mehr Zeit dir noch bis zum Renteneintritt bleibt, desto mehr sorgen Aktien-ETFs für die so wichtige Rendite im ETF-Portfolio. Rückt deine Rente näher, schichten wir automatisch für dich auf einen höheren Anteil von schwankungsarmen Anleihen-ETFs um. So kannst du deiner Rente auch bei Schwankungen am Kapitalmarkt entspannt entgegenblicken.

{{cta_highlight-component="/styles/components-library"}}

{{servicepakete-component="/styles/components-library"}}

Altersvorsorge muss nicht kompliziert sein: Konto eröffnen, Sparplan oder Einmalanlage wählen und quirion den Rest erledigen lassen. Je früher du startest und kontinuierlich am Ball bleibst, desto größer wird dein finanzielles Polster für den Ruhestand.

{{5steps-component="/styles/components-library"}}

¹ Anfallende Steuern bleiben jeweils unberücksichtigt, da mit Einführung der nachgelagerten Besteuerung seit 2005 Renten nicht mehr einheitlich besteuert werden.

.avif)

.svg)

.avif)

.avif)

.svg)

.svg)

.svg)